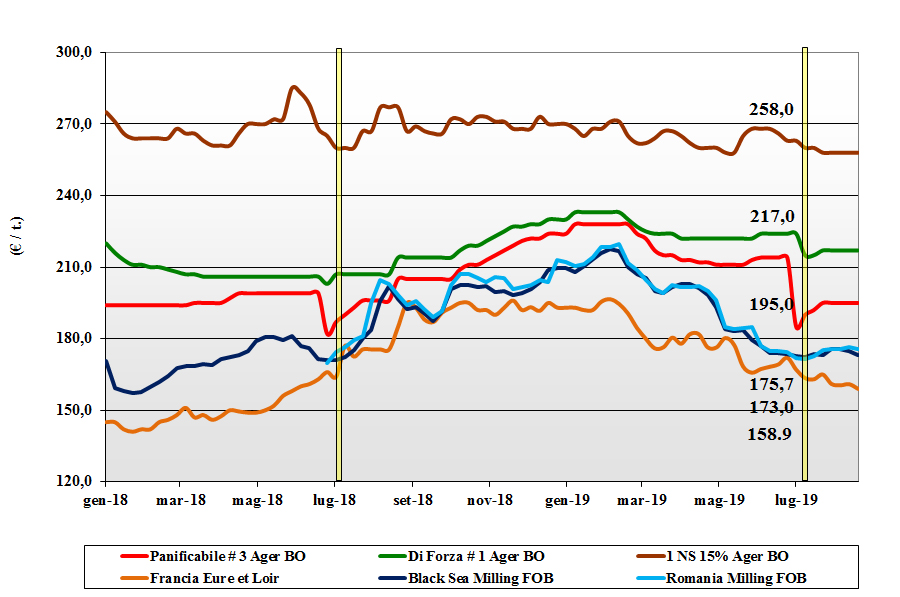

Grano tenero

Italia![]()

Prime quotazioni post pausa estiva che confermerebbero lo scenario di inizio mese, salvo aggiustamenti alla luce del risultato qualitativo dei raccolti Centro Europei e dell’area Mar Nero. I molini mostrano interesse sia sul pronto (completamento coperture) che sul breve-medio termine, a compensare le carenze di specifiche del raccolto nazionale. Le odierne quotazioni sono di interesse per allungare le coperture anche sul 2020. Con la sola piazza di Bologna che quota, gli scambi restano limitati con il “tipo Bologna” reso Ager stabile sui 220-225 €/, con i “bianchi” a sconto i 17-20 €/t (inv) e i “misti” sui 200 €/t (inv). Comunitari panificabili in lieve flessione sotto i 200 €/t (-2) e gli “spring” sui 258 €/t arrivo Nord.

Europa![]()

L’arrivo degli ultimi raccolti e la flessione dei prezzi locali, sospingono i molini al (cauto) acquisto sia sul pronto che su ottobre-dicembre 2019. La produzione è rivista oltre i 143 mio/t, in aumento del 12% sul 2018, ma il calo dei prezzi dovrebbe favorire maggiori consumi interni e l’export. La qualità è giudicata buona ma inferiore (come caratteristiche) al 2018, con presenza di danni da insetti che potrebbero limitare l’export sul Nord Africa. L’Euronext di settembre a 166 €/t (-9) e il dicembre a 170 €/t (-11), con quotazioni sul pronto del 76-11-220 reso Fob Costanza a 176 €/t (+1) e dei grani di forza sui 230-233 € (-2) arrivo Nord Italia.

Mercato mondiale![]()

L’ampia disponibilità e la limitata domanda si combinano con l’attesa dei risultati “qualitativi” finali delle produzione nell’emisfero Nord e le stime per l’emisfero Sud; prezzi che restano sotto pressione. Il raccolto USA è al termine per i “winter” e al 16% per gli “spring” con positivi riscontri nelle specifiche merceologiche. Buone prospettive anche in Argentina e Australia nonostante il clima poco favorevole. In Russia parte della produzione presenta “germinati”, ma l’offerta resta ampia. Prezzi: l’Argentino “pane” a 236 $/t (-3), il DNS Pacifico a 227 $/t (+5), l’Aussie Soft White a 230 $/t (+3) e il Russo a 192 $/t (-2).

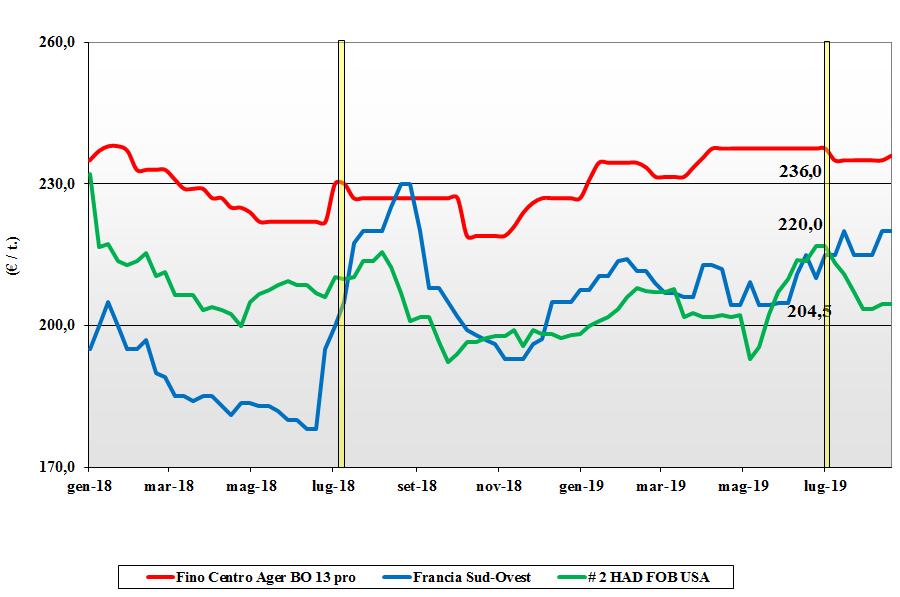

Grano duro

Italia![]()

In attesa del ritorno alla normalità produttiva, sulle piazze si percepisce una lieve tendenza al rialzo che sull’Ager (la sola a quotare) si materializza in un + 1 €/t sia per l’origine Centro che per il Nord. A tenere tonico il mercato il deficit “quantitativo” 2019/20 di un 2 mio/t e aspetti qualitativi (dell’origine Italia) lontani dall’eccellenza 2018. In attesa del quadro commerciale definitivo (solo dopo la trebbiatura in nord America) gli operatori continuano l’attività di scambio senza accelerazioni. Con Milano e Foggia ancora in pausa, su Bologna il tipo “Fino” vale un 231-236 €/t arrivo con i Mercantili sconto di 10 e 25 €/t.

Europa![]()

Produzioni e consumi (stimati) alla mano lo scenario commerciale europeo 2019/20 ritornerà gradualmente ai livelli storici, con riduzione degli stock al Giugno 2020 se si confermeranno un aumento delle importazioni (+ 0,5 mio/t) e un calo dei consumi zootecnici. Con una produzione di 7,7 mio/t e cali concentrati in Spagna e Francia (paesi esportatori) a livello Comunitario si delinea un’annata “bilanciata” in volumi con minore scambio intra-EU e decifit d’annata (Italiano) a 2 mio/t coperto dall’import dal Nordamerica. Il limitato interesse da parte dei molini locali e Comunitari detta cali simbolici di 1-2 €/t per un prezzo del tipo “Fino” 13% proteina CIF Italia attorno ai 250-255 €/t.

Mercato mondiale![]()

L’andamento climatico in USA e Canada ritarda i progressi di raccolta (rispetto al 2018 meno 30%), ma nel complesso le rese/ha saranno elevate per una disponibilità (produzione e stock iniziali) adeguata a soddisfare la domanda internazionale. L’offerta da USA e Canada è ben presente ma ancora cauta ad offrire gradi inferiori al #2 a sconto rispetto alle quotazioni attuali. Il Messico si conferma origine con buone caratteristiche ma limitata disponibilità mentre anche per il 2019/20 l’Australia avrà limitata eccedenza da esportare. Prezzi: il grado 1 CWAD “low DON” attorno ai 285 $/t CIF Sud Europa.

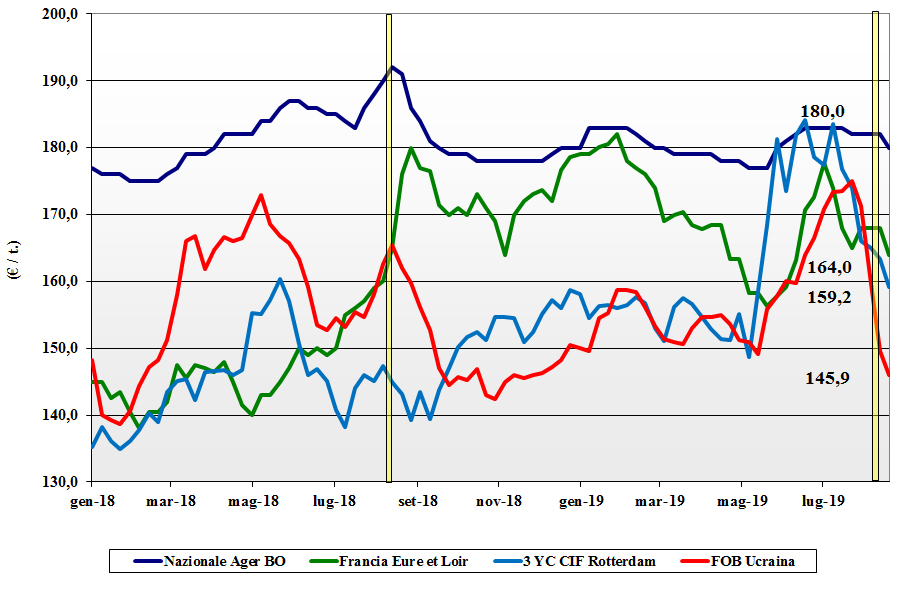

Mais

Italia![]()

Con una stima di produzione attorno ai 6 mio/t, in lieve calo sul 2018, e un deficit di 5,5 mio/t, l’annata 2019/20 si confermerebbe nella media degli ultimi tre anni, con coperture che già oggi vanno oltre il 2020 e danno “certezza” al mercato. Livello di scambi limitato ed esecuzione dei contratti in essere con tendenza di prezzo a calare per la perdurante offerta di prodotto “con caratteristiche” sia comunitario che estero. Sull’Ager Bologna le quotazioni cedono genericamente 2 €/t su tutte le voci per un nazionale “generico” tra i 178-180 €/t e il mais “con caratteristiche” a premio di 3 €/t; Comunitari (“con caratteristiche”) sotto i 185 €/t e l’Ucraino sui 184 €/t.

Europa![]()

Il potenziale produttivo Comunitario migliora con una stima di raccolto 2019 oltre i 63 mio/t, in costante crescita negli ultime tre anni. Consumi in sensibile calo versus il 2018 influenzano l’import che cederebbe del 50% rispetto alla campagna appena conclusa. Scambi a rilento e previsione di maggiori stock finali nelle aree del Centro-Est influenzano l’Euronext che per il novembre quota un 165 €/t e per il gennaio un 170 €/t. Francia: il 62% dei campi è in ottime condizioni con scambi più a livello locale che verso i porti; il Fob Bordeaux a 160 €/t.

Mondiale![]()

Nessun fondamentale di mercato pare negativo e per la quinta settimana consecutiva il Cbot cede terreno. In USA le ultime piogge non hanno cambiato lo stato delle colture che vedrebbero rese/ha inferiori alle previsioni ma comunque adeguata offerta locale e sull’estero. In Sudamerica la trebbiatura è al termine e i riflessi sui prezzi consolidano il trend ribassista. Prezzi Fob: l’Argentino a 146 $/t, il Brasiliano a 155 $/t, l’USA a 163 $/t e l’Ucraino a 162 $/t.

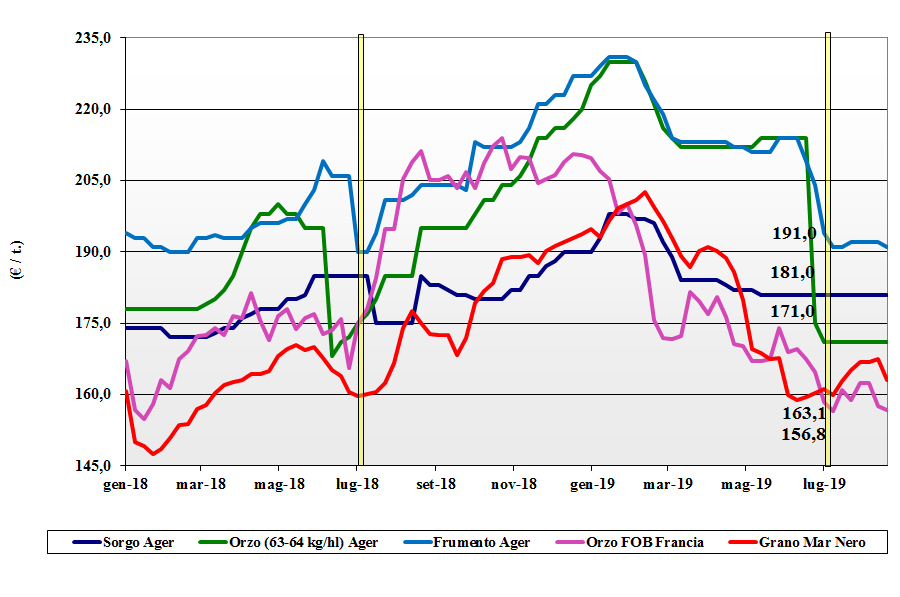

Cereali foraggieri e oleaginose

Italia![]()

Cereali foraggeri: calma piatta pre-ferie con ampie coperture in essere degli utilizzatori. Transazioni a rilento per orzi e grano con il sorgo in attesa di quotazione; prezzi dell’orzo su Bologna e Milano tra i 156 €/t e i 175 €/t (“pesanti”). Il tenero in lieve ripresa nel Nord-Est per un arrivo tra 184 e 190 €/t. Oleaginose: la soia nazionale entra nella fase di NQ su Bologna con Milano a arrivo sui 340 €/t; estera invariata tra 340 e 348 €/t.

Europa![]()

Cereali foraggeri: per gli orzi le prospettive di mercato retano legate al (latitante) export con limitato interesse locale e offerta prevalente sulla domanda; il francese Fob Rouen 151 €/t. I teneri soffrono le sirene ribassiste mondiali; l’origine Francia Fob Rouen a 156 €/t. Oleaginose: la colza beneficia dell’effetto rialzista trasversale degli olii Comunitari e delle limitazioni all’import di bio-carburanti dall’Argentina e dall’Asia. La colza Francese reso Rouen a 373 €/t. Il girasole “alto oleico” in ulteriore ripresa a 385 €/t (+5) reso Bordeaux.

Mondiale![]()

Cereali foraggeri: le previsioni di raccolto di orzo e tenero si stabilizzano su valori medi con ampia disponibilità di prodotto e quotazioni che tendono progressivamente al calo. I teneri “feed” perdono con il Soft Red Winter a 203 $/t (-9) Fob e il Russo Fob Azov a 181 $/t (-4); orzi con tendenza di prezzo Fob al rialzo: il Fob Odessa a 178 $/t (+3) e l’Australiano a 218 /t (+6). Oleaginose: sul Cbot quotazioni della soia in calo causa le buone stime USA e un export lacustre; in Brasile e Argentina la domanda asiatica consolida il mercato. Quotazioni: la soia USA a 336 $/t (-8), l’Argentina a 350 $/t (-3) e la Brasiliana 368 $/t (inv).