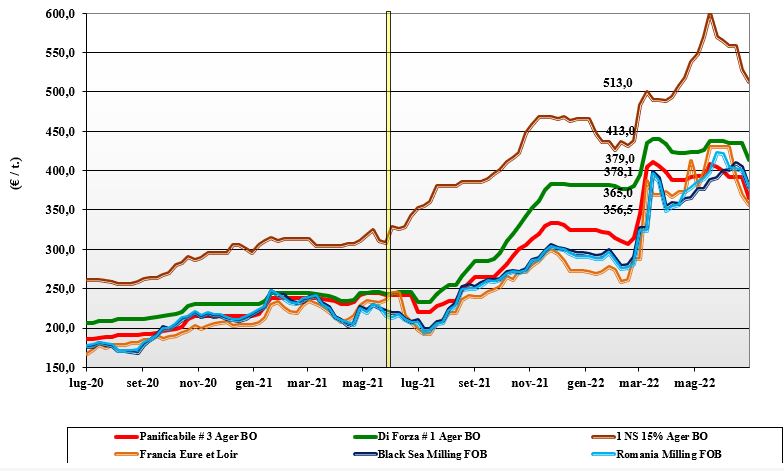

Grano tenero, calano le rese e i listini

Italia

Riaprono le quotazioni sulle piazze nazionali con il raggiungimento della metà della trebbiatura. Si conferma un sensibile calo delle rese e specifiche merceologiche con minor peso specifico ma elevato contenuto proteico; qualità molitoria (W, P/L e stabilità) che varia da area ad area per una media generalmente con buone caratteristiche, ma probabilmente inferiore al 2021. Scambi che riprendono stante un livello delle quotazioni in linea con le attese e un basso livello di copertura dei molini, che impongono continuità commerciale. I grani di forza ripartono da un 410-415 €/t partenza con la seconda e terza classe a sconto di 40 €/t e 50 €/t; comunitari allineanti al nazionale ed esteri in calo.

Europa

Le condizioni meteo nel centro del continente restano il principale fattore di mercato. La concomitanza dell’inizio della raccolta con il passaggio di perturbazioni mantengono incerta la qualità, alla pari delle rese/ha, stante l’elevato livello delle temperature che avrebbe anticipato la trebbiatura di 1-2 settimane rispetto allo storico. In ogni caso il salto di campagna dei prezzi è già cominciato per i panificabili, mentre per i grani di forza si dovrà attendere ancora 2-3 settimane. Incertezza sull’export e sui consumi locali contribuiscono al rientro delle quotazioni, che cedono in doppia cifra sia sul pronto che sul termine. Su Euronext il Settembre a 350 €/t e il Dicembre 345 €/t, con il Fob sui 365 €/t.

Mondo

La crisi Russo-Ucraina comincia a essere metabolizzata dal mercato, che rivolge l’attenzione alle ultime stime di semina Usda che confermano per gli Usa le superfici (raccolte) per i “winter” e incrementano (ma in calo del 2% sul 2021) quelle dei teneri primaverili; stock americani al 30 giugno come da attese in sensibile decremento sul giugno 2022. Le prospettive di raccolto 2023 restano positive e sulle Borse d’oltreoceano continua il calo dei prezzi per tutte le classi; il “weather market” rallenta la morsa, ma resta un fattore di instabilità. A limitare i cali di prezzo le aste dei paesi importatori e i “rumors” commerciali dall’Europa e dal Mar Nero. L’Argentino “pane” a 470 $/t, l’Australiano Soft White a 398 $/t, il DNS Pacifico a 432 $/t, ed il “milling” Russo a 398 $/t.

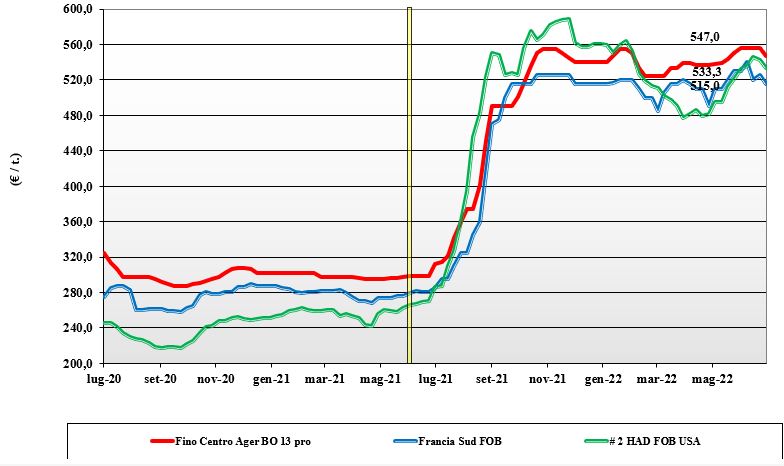

Grano duro, produzione nazionale stimata in 3,5 milioni di tonnellate

Italia

Italia

Dopo il Sud, primo a raccogliere e a dare segnali contrastanti su rese/ha e qualità, arrivano le conferme dal Centro e dal Nord con rese/ha e specifiche della granella inferiori a quelle ottime del 2021, ma con tenore proteico costantemente medio alto e assenza di problemi tossinici. Il clima secco e con elevate temperature ha accelerato di un 7-10 giorni la raccolta per una produzione nazionale che si confermerebbe attorno ai 3,5 mio/t. Con la quasi certezza di minore resa in semola, si incrementa il deficit di campagna; deficit che commercialmente trova attenuazione dalle ultime notizie Usda. Molini con basse scorte ma che non premono all’acquisto per una situazione che vede quotazioni in continuità al Centro-Sud e un lieve salto di campagna al ribasso al Nord. Il “Fino” Nord quota arrivo sui 560 €/t, mentre al Sud si registrano scambi sui 580-590 €/t; Comunitari ed esteri nominalmente più deboli.

Europa

Con i recenti progressi colturali in Francia e nel resto d'Europa, si delinea lo scenario commerciale 2022/23 con una lieve eccedenza residua dalla Spagna, un’offerta con specifiche medio-basse dalla Grecia e la sola Francia a confermarsi principale origine comunitaria per l’Italia e il resto della Comunità. Le possibilità di esportazione scendono con il ritorno della pressione d’offerta Nordamericana, mentre i consumi locali restano sui livelli attesi per un mercato che trova un primo equilibrio da confermarsi in 2-3 settimane, con la raccolta nel Centro-Nord del continente. Produzione 2022 che resta stimata sui 7,4 mio/t, per un deficit Europa oltre i 2 mio/t. Scambi poco attivi per la resistenza dell’offerta ad accettare il prezzo proposto dai molini. Il “tipo Fino” Spagnolo sui 540 €/t, Fob con il Francese “milling” reso Fob Mediterraneo sui 520 €/t.

Mondo

Con la recente conferma di superfici in aumento negli Usa (+20%) e in Canada (+10-15%), il panorama 2022/23 è sulla carta positivo, ma l’ottimismo resta cauto a causa del clima, che è la vera variabile critica da qui a metà agosto, quando comincerà la trebbiatura nelle pianure Usa (per poi proseguire in Canada a settembre). Si risveglia l’offerta speculativa degli operatori, che scommettono su un ampio raccolto e quotano al progressivo ribasso le posizioni di imbarco da agosto in poi, non disdegnando di negoziare anche il Luglio-Agosto. L’offerta del Messico, finora aggressiva rispetto a Europa e Nordamerica, si allinea ma trova poca richiesta; a breve le intenzioni di semina in Australia. Finale anche lo scenario della domanda nel bacino del Mediterraneo, con il Marocco in forte deficit, mentre l’Algeria e (soprattutto) la Tunisia saranno meno dipendenti dalle importazioni (anche se la strategia di ampie scorte sostiene la domanda). L’origine Messico sotto i 480 $/t Fob con il Canada ancora a premio, ma che si avvicina (CIF Europa equivalente) a questi prezzi per il “grado 3” nuovo raccolto .

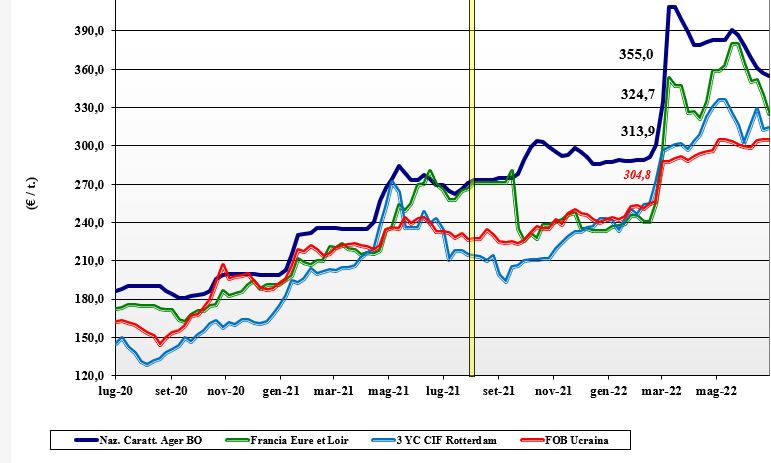

Mais, verso un import superiore alla produzione nazionale

Italia

Italia

La siccità continua a tenere banco e si materializza il rischio di una produzione sui 5,5 mio/t, che imporrebbe di ricorrere a maggiore importazione dall’Europa e dall’estero a copertura del deficit storicamente strutturale. Se, come sembra, la situazione climatica non migliorerà nei prossimi 7-10 giorni, l’import di campagna 2022/23 sarà sui 5,7 mio/t e, per la prima volta negli ultimi anni, superiore al raccolto Italia. Scambi di nazionale che risentono dell’incertezza dell’offerta e di una domanda condizionata dalla sofferenza del mercato zootecnico. Quotazioni che comunque cedono terreno con il mais “con caratteristiche” che vale un 355 €/t (-5) su Bologna e Milano, il “generico” a sconto di 2 €/t; Comunitari ed esteri tendenzialmente ribassisti e a sconto sul nazionale.

Europa

Il nuovo raccolto prosegue il ciclo senza particolari apprensioni dall’evoluzione climatica, che resta nella media anche se con temperature superiori allo storico (anticipo del ciclo?). Sulle piazze si registra un rallentamento della domanda, rassicurata delle notizie globali sui raccolti e sempre più alla giornata nel coprire i fabbisogni, i quali risentono della crisi economica a livello del settore zootecnico. A sostegno resta il costo della logistica, mentre l’evoluzione del conflitto russo - ucraino pesa sulla disponibilità (teorica) del prossimo trimestre. Con una stima di produzione 2022/23 ormai stabilizzata sui 67 mio/t e un import da paesi extra-Ue per un 16 mio/t, il mercato quota al ribasso sia sul fisico che su Parigi Euronext, dove le posizioni da agosto a marzo 2023 valgono già meno di 300 €/t.

Mondo

La crisi mondiale, che ha ripercussioni sia sulla domanda “feed-food” che bio-energetica, si rispecchia nelle ultime statistiche pubblicate oltreoceano dal Governo Usa, che confermano un calo delle superfici 2022 (vs. 2021) ma anche un incremento (vs. attese degli operatori) degli stock disponibili. Il quadro che si delinea è di adeguata disponibilità rispetto alla domanda (in calo?) attesa e quotazioni che lentamente procedono verso un rientro, anche se in valore “tengono” con momenti di volatilità speculativa a causa degli andamenti climatici. Lo scenario definitivo di campagna si delineerà nelle prossime settimane con più dati sull’import asiatico e sulla concreta disponibilità globale se, quando e (logisticamente) “come” saranno disponibili i volumi esistenti e la nuova produzione dalla regione del Mar Nero. Prezzi Fob: l’Usa a 344 $/t, l’Ucraino NQ, l’Argentino 288 $/t, il Brasiliano a 309 $/t.

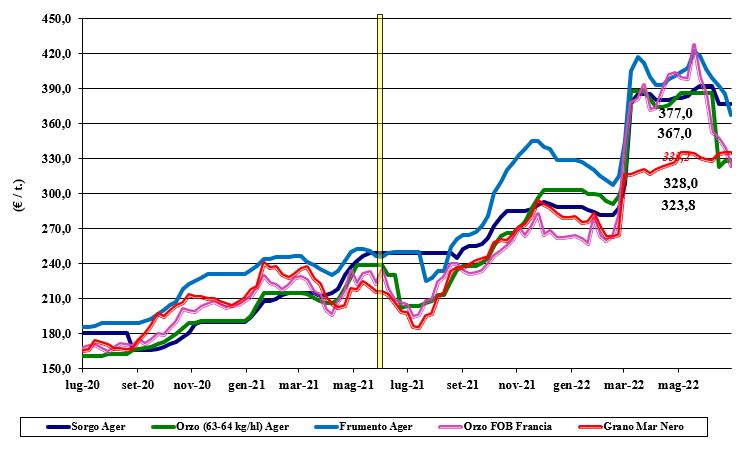

Oleaginose e cereali foraggeri, ribassi generalizzati

Italia

Italia

Cereali foraggeri: dopo l’orzo torna quotato anche il grano, che risente del responso dai campi. L’orzo si conferma su prezzi simili alla scorsa settimana con limitati scambi; il grano apre al ribasso di un 20 €/t per un prezzo sui 350-365 €/t reso destino; il sorgo resta NQ. Oleaginose: la soia nazionale si conferma su Bologna mentre cala su Milano ricreando uno spread di un 20 €/t e valori arrivo tra 630 e 650 €/t; l’estera arrivo sui 665-670 €/t.

Europa

Cereali foraggeri: la raccolta di orzo procede, con un responso sulla qualità disomogeneo da area ad area. A breve inizierà anche il grano tenero. Il mercato vede un rallentamento negli scambi sia locali sia verso i porti, con quotazioni al ribasso. Oleaginose: la colza inverte il corso sostenuta dagli aumenti della soia e da uno scenario di prezzo degli olii che riporta interesse a livello di margini di triturazione; l’origine francese Fob Rouen torna oltre i 700 €/t con il “future” Agosto di Parigi sui 690 €/t; il girasole “oleico” francese 2022 reso S. Nazaire a 725 €/t.

Mondo

Cereali Foraggeri: la supply-demand dei foraggeri migliora dopo le conferme di semine e produzioni grano attese in Nordamerica e le buone prospettive di semina grano-orzo nell’Emisfero Sud. Domanda e scambi a buon livello ma non prevalenti sull’offerta, per quotazioni che cedono in doppia cifra (con ulteriore incertezza ribassista e riapre il Mar Nero). Orzo Fob Mar Nero sui 350 $/t, l’Australiano a 376 $/t; il grano SRW Fob Golfo a 359 $/t e l’Ucraino NQ. Oleaginose: i dati Usda indicano un inatteso calo delle superfici seminate negli Usa, ma dopo una settimana di “rumors” e rialzi il mercato ora deve ritrovare equilibrio e saranno determinanti la ripresa della domanda cinese (meno restrizioni covid?) contrapposta all’ormai confermato raccolto in Argentina (in lieve calo sul 2021); colza Canadese più debole. Prezzi Fob: la soia Usa a 650 $/t, la Brasiliana a 635 $/t, la colza Canadese a 750 $/t.