Per comprendere gli effetti recessivi che la pandemia da Covid-19 ha generato sul settore agroalimentare è necessario stimare l’impatto del fenomeno pandemico sui canali di vendita e in particolare, sui canali Gdo, alimentare tradizionale (minimarket e superette) e Horeca, le più usuali valvole di sfogo commerciale dei produttori di alimenti e bevande che operano sul mercato B2B.

In alternativa, o come spesso accade soprattutto nelle micro realtà aziendali, in combinazione, le imprese agroalimentari si rivolgono direttamente al consumatore finale (mercato B2C), vendendo i propri prodotti in azienda, nei mercati del contadino, nelle fiere locali o anche attraverso i siti e-commerce.

Secondo Cerved, l’impatto del Covid-19 è stato più forte nella ristorazione, che potrebbe bruciare un terzo dei ricavi in caso di uno scenario soft e la metà dei ricavi in uno scenario hard (tab. 1). Si attendono invece conferme importanti per quanto concerne le vendite mediante e-commerce, fortemente gettonato dai consumatori durante il periodo di lockdown (+35/40%). Dovrebbero segnare un sensibile incremento anche il canale alimentare tradizionale e la Gdo (+10/12%), sui quali è necessario spendere alcune considerazioni in più.

Il condizionale è d’obbligo in quanto, se da un lato la situazione del canale Gdo alimentare sembra presentare un forecast positivo, desta invece particolari preoccupazioni, a causa del cambiamento della domanda, la forte contrazione dei generi alimentari diversi rispetto a quelli di prima necessità (pasta, farina, latte, uova, sugo di pomodoro, carne e alcune tipologie di formaggi), che potrebbe causare ingenti perdite di cui al momento nessuno parla.

Tab. 1 Scenario di fatturato per settori di vendita

| Settore | Scenario Soft 2020/2019 | Scenario Hard 2020/2019 |

| Ristorazione | -33,8% | - 50,3% |

| Supermercati, Discount, Minimarket | +10,7% | +12,3% |

Le Pmi agroalimentari alla prova del Covid-19

Bassa managerialità, tendenza alla sotto capitalizzazione, difficoltà a reperire risorse finanziarie presso banche e investitori specializzati, scarsa formalizzazione dei ruoli interni e inadeguati strumenti di controllo. Sono queste le criticità che caratterizzano da sempre le Pmi italiane e il settore agroalimentare non fa eccezione, condividendo limiti e problematiche con le pari grado degli altri paesi europei.

Infatti, i risultati di un’indagine statistica condotta su un campione di 468 imprese del settore agroalimentare in Austria, Belgio, Francia, Grecia, Italia, Norvegia, Repubblica Ceca, Spagna, Turchia e Ungheria, conferma un quadro del comparto agroalimentare poco rassicurante: le Pmi europee denunciano, in generale, gravi carenze sul marketing operativo ed in particolare sull’organizzazione dei canali commerciali, sulla programmazione delle azioni promozionali ed una scarsa capacità di agire come price maker a cui si aggiunge l’inadeguatezza dei controlli dei risultati raggiunti, attività divenuta ormai obbligatoria in Italia per tutte le imprese, in seguito al D. Lgs 14/2019 (Codice della Crisi d’Impresa e dell’Insolvenza).

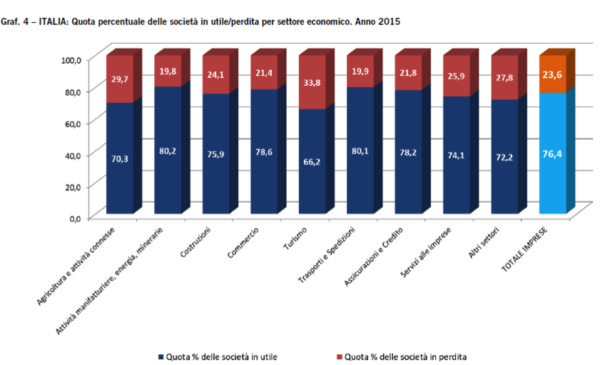

Questo potrebbe spiegare il motivo per cui le imprese agricole hanno maggiori difficoltà nel raggiungere un equilibrio di natura economica. In Italia il 29,7% delle imprese agricole, quasi una su tre, è in perdita (tab. 2).

Tab. 2 Quota di aziende in utile e in perdita

Completa il quadro d’insieme, l’indagine condotta nel novembre del 2019 dalla Commissione Finanza e Controllo di Gestione dell’Odec di Milano su un campione di 538.830 italiane, dalla quale risulta che circa 214.000 (quasi il 40% del campione esaminato) hanno almeno un indicatore di squilibri economico-finanziari positivo, 65.000 (12,20%) almeno 3 indicatori positivi e 43.664 (l’8,73% del campione, escluse le S.r.l.s) presentano un patrimonio netto inferiore a € 10.000 e queste imprese occupano oltre 285.000 persone e fatturano 33 miliardi di euro.

Completa il quadro d’insieme, l’indagine condotta nel novembre del 2019 dalla Commissione Finanza e Controllo di Gestione dell’Odec di Milano su un campione di 538.830 italiane, dalla quale risulta che circa 214.000 (quasi il 40% del campione esaminato) hanno almeno un indicatore di squilibri economico-finanziari positivo, 65.000 (12,20%) almeno 3 indicatori positivi e 43.664 (l’8,73% del campione, escluse le S.r.l.s) presentano un patrimonio netto inferiore a € 10.000 e queste imprese occupano oltre 285.000 persone e fatturano 33 miliardi di euro.

Sulla base di quanto riportato, non stupisce la previsione del Ministero dello Sviluppo Economico secondo la quale il 30% delle imprese non restituirà i prestiti.

Si prospettano pertanto tempi duri per le Pmi del settore alimentare che presentano le criticità appena evidenziate e che operano, prevalentemente, sul canale Horeca.

A questo punto occorre chiederci quale potrebbe essere il livello di resilienza della Pmi agroalimentare che non denuncia limiti strutturali importanti e in generale, quali sono gli strumenti che possono essere utilizzati per contenere gli effetti recessivi della pandemia nel settore agroalimentare.

Stress test per le aziende agroalimentari

Essere consapevoli dell’impatto che il lockdown ha avuto sulle imprese italiane è diventato fondamentale e per questo motivo è stato sviluppato il presente lavoro di ricerca, tenendo conto delle statistiche di Cerved sui maggiori indici di bilancio delle Pmi italiane e replicando gli stessi nel bilancio di una micro impresa del settore agroalimentare al fine di simulare e stimare, attraverso l’utilizzo del Business Intelligence software MPHIM+, gli effetti recessivi della pandemia sulla redditività e sulla tesoreria dell’impresa presa a modello per la conduzione degli stress test che sono stati concentrati nelle aree marketing, risorse umane, approvvigionamenti e magazzino.

Il punto di partenza della ricerca è rappresentato da una situazione economico-finanziaria e patrimoniale al 31.12.2019 che è stata elaborato tenendo conto:

A) delle performance economico-finanziarie e della struttura patrimoniale delle Pmi Italiane al 31.12.2018 così come indicate nelle statistiche elaborate da Cerved;

B) del business model di un’azienda del settore manifatturiero dedita alla realizzazione di prodotti lattiero-caseario (Ateco C - Attività manifatturiere, industrie alimentari cod. 10.51.20 produzione di formaggio e cagliata) la quale rientra nei parametri dimensionali delle Micro Imprese che rappresentano circa l’86% sul totale delle imprese nazionali.

| Limiti dimensionali micro impresa |

Dimensioni azienda esempio | |

| Dipendenti | 10 | 11 |

| Fatturato (voce A1) | Non superiore ad €. 2.000.000,00 | 1.925.847,50 |

| Totale bilancio | Non superiore ad €. 2.000.000,00 | €. 1.149.362,80 |

L’azienda ha consolidato la sua posizione sul mercato regionale, il volume d’affari si è mantenuto stabile nel corso degli ultimi tre anni grazie, prevalentemente, ai contratti di fornitura stipulati con la Gdo.

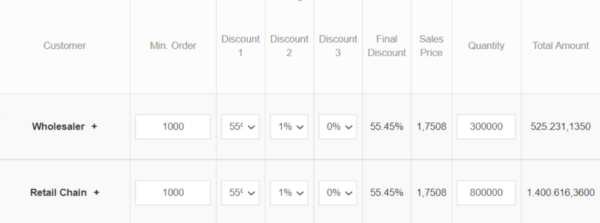

Le vendite realizzate nell’esercizio 2019 ammontano ad €. 1.925.847,50, di cui circa il 73% sul canale Gdo (retail chain) ed il restante 27% circa, come già anticipato, sul canale Horeca attraverso l’intermediazione dei grossisti (wholesaler).

Tab. 3 Fatturato dell’azienda agroalimentare per tipologia di clienti anno 2019

È stata inoltre stipulata un’assicurazione sui crediti commerciali dei clienti Gdo, peraltro ritenuti di comprovata solidità dal sistema finanziario, che copre i crediti con scadenza entro 12 mesi e, in caso di insolvenza o di inadempimento protratto, indennizza l’impresa per il costo dei beni consegnati.

È stata inoltre stipulata un’assicurazione sui crediti commerciali dei clienti Gdo, peraltro ritenuti di comprovata solidità dal sistema finanziario, che copre i crediti con scadenza entro 12 mesi e, in caso di insolvenza o di inadempimento protratto, indennizza l’impresa per il costo dei beni consegnati.

La solidità finanziaria dei grossisti è invece costantemente monitorata attraverso i sistemi informativi utilizzati dall’azienda per contenere il rischio di credito su questa tipologia di cliente.

Il personale impiegato in azienda al 31.12.2019 è pari ad 11 unità, i costi fissi sono pari ad €. 188.720,00 ed incidono in misura pari al 10,26% rispetto ai costi totali.

L’azienda ha in corso un finanziamento in 5 anni al tasso del 3% e ha fatto ricorso anche ad un affidamento bancario a breve termine, in parte nella forma tecnica dello scoperto in c/c ed in parte anticipo su fattura, pari ad euro €. 150.000,00, utilizzato alla data del 31.12.2019 per €. 124.434,00. L’analisi non tiene conto dell’impatto di eventuali piani di sostegno da parte delle istituzioni nazionali ed europee successivi alla data del 15.05.2020.

La situazione economico-finanziaria e patrimoniale dell’azienda presa come base di riferimento della ricerca presenta tutti i crismi della virtuosità:

- livello di patrimonializzazione (patrimonio netto/passivo) è particolarmente elevato ed è pari al 41%;

- il rapporto debiti finanziari/capitale netto è pari al 52,12%, valore in linea con la media nazionale che registra il 55,50%;

- il grado di dipendenza bancaria (debiti vs banche/attivo) è moderato ed è pari al 21,48%;

- il rapporto flussi di cassa/attivo è pari all’8,19 (contro il 7% della media nazionale);

- il rapporto tra utile ante oneri finanziari/fatturato è pari al 5,10% in perfetta media nazionale.

L’analisi di sensitività viene condotta prendendo come riferimento la situazione economica e patrimoniale al 31.12.2019 e conducendo una serie di stress test utilizzando come periodo di riferimento l’esercizio 2020 .

Viene in particolare stimato l’ impatto del Ccovid-19 sulla tesoreria e sulla redditività dell’impresa, sulla scorta delle evidenze di marzo ed aprile ed in relazione alle seguenti previsioni:

- contrazione del 15% delle vendite totali, dovuta ad un calo stimato sulla base delle evidenze di marzo e aprile e del possibile andamento del settore Horeca. La contrazione è dovuta ad un calo degli acquisti dei grossisti che operano sul canale Horeca (-55% stima su base annua) che porta il fatturato previsionale ad €. 1.636.970,3707.

- applicazione della moratoria dei mutui fino al 30 settembre.

- prolungamento dei termini di pagamento del cliente grossista che opera sul canale Horeca (da 66 a 153 gg su base annua).

- considerando la particolare posizione di criticità del canale Ho.Re.Ca, si decide di analizzare la vulnerabilità dei grossisti (sulla base del rating riscontrabile in seguito all’utilizzo di una piattaforma di informazioni commerciali e delle conoscenze acquisite sul cliente) e vengono svalutati i crediti vs clienti per un importo corrispondente all’11,13% dei crediti verso i grossisti.

- mantenimento dei termini di pagamento fornitori.

I risultati dell’attività predittiva del reddito e prognostica dei flussi di cassa in seguito alla contrazione delle vendite, alla rinegoziazione dei termini di pagamento dei clienti e alla svalutazione dei crediti vs cliente grossisti (canale Horeca), possono essere condensati in questo schema:

| Previsioni risultato di esercizio ante imposte al 31.12.2020 | 1.493,43 |

| Liquidità previsionale al 31.12.2020 | -10.677,73 |

| Fabbisogno finanziario al 31.12.2020 | 60/70.000,00 |

Nella predetta ipotesi, la contrazione delle vendite non ha intaccato il patrimonio netto ma ha, di contro, depauperato le disponibilità liquide dell’azienda.

La continuità aziendale è quindi legata, sulla base delle previsioni contenute nel presente documento e niente affatto pessimistiche, alla contrazione di un mutuo di almeno €. 60.000,00 in sei anni con due anni di preammortamento oppure ad un’immissione di risorse finanziarie di pari importo da parte dei soci a titolo di finanziamento o apporto di capitale.

La stessa analisi andrebbe condotta per l’esercizio 2021, 2022 e 2023 per verificare la sostenibilità del finanziamento in seguito a una parziale ripresa del settore Horeca e per testare la sostenibilità del mutuo, nel caso si deciderà di ricorrere al finanziamento bancario a m/l termine, soprattutto negli esercizi in cui cominceranno a gravare anche le quote capitali del prestito.

Infatti, alla fine del periodo di preammortamento, in caso di contrazione di un mutuo di liquidità di €. 60.000,00, si avrebbero nuovi impegni finanziari pari ad oltre 15.000,00 euro circa annui (quota interesse e capitale) il quale aggiungendosi al prestito in corso, che tra quota capitale ed interesse produce uno stress finanziario di €. 29.277,23 all’anno fino al 2024, avrebbe un impatto totale di circa 45.000,00 euro sul cash flow accendendo non pochi dubbi sulla tenuta finanziaria dell’impresa.

Come contenere gli effetti della pandemia

Come contenere gli effetti della pandemia

L’utilizzo del business intelligence software MPHIM+ ha permesso di stimare non solo i flussi di cassa prognostici al 31.12.2020 ma anche di condurre un’attività predittiva del reddito.

L’utilizzo della soluzione digitale ha permesso anche di individuare gli organi vitali dell’azienda in cui si è annidata l’infezione da COVID-19 nell’impresa agroalimentare in questione e che ha determinato il depauperamento delle risorse liquide, per un importo di euro 60.000,00 circa, oltre che della redditività aziendale, mettendo in discussione la sopravvivenza di un’azienda che prima della pandemia, presentava una sana e robusta costituzione fisica.

Infatti, i risultati emersi dall’analisi ci hanno permesso di individuare le aree aziendali più colpite dalla recessione da pandemia:

- Marketing e vendite: riduzione delle vendite e aumento dei crediti verso clienti;

- Magazzino: aumento delle rimanenze;

- Risorse umane: surplus di mano d’opera diretta.

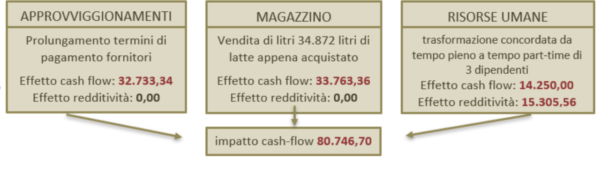

Orbene, le indicazioni emerse forniscono gli elementi per la pianificazione degli interventi da intraprendere per contenere la diffusione degli effetti recessivi all’interno dell’azienda e ridurre lo stress sulla tesoreria dell’impresa:

- per contrastare l’aumento delle rimanenze, viene pianificata la vendita di due cisterne di latte ovino pastorizzato ex work (franco fabbrica) per evitare la trasformazione e contenere le rimanenze di prodotto finito nel periodo di massima contrazione delle vendite sul canale Ho.Re.Ca (-100% nel periodo marzo-aprile). Tale assunzione è sostenibile per via dei rapporti commerciali consolidati nel corso del tempo con i maggiori produttori di yogurt a cui si è fatto ricorso in passato, anche se in maniera episodica e del tutto marginale, nei periodi in cui si registrava una contrazione delle vendite del prodotto realizzato dall’azienda e, talvolta, ai commercianti di latte ovino pastorizzato che operano sul mercato nazionale. Vengono in particolare venduti 34.782 litri di latte ovino pastorizzato allo stesso prezzo di acquisto (sostenendo comunque il costo della pastorizzazione) che avrà un effetto negativo ma estremamente contenuto sul risultato di esercizio previsionale al 31.12.2020 ma assicurerà una riduzione del magazzino pari ad €. 25.043,54 a cui si devono aggiungere la riduzione degli ordinativi del packaging e delle altre materie prime necessarie per assicurare la trasformazione del latte crudo, per un totale di € 33.763,36, importo che fornisce la misura dell’effetto positivo sul cash-flow.

- la rinegoziazione dei termini di pagamento con il fornitore del latte (da 72 gg a 100 gg su base annua) che si ritiene possa essere accettata dal fornitore con cui si vantano rapporti storici;

- è stata prevista la trasformazione concordata da tempo pieno a tempo part-time di 3 dipendenti per la durata di 6 mesi (da maggio a ottobre) resa possibile dalla riduzione della produzione. La rotazione del personale favorisce il perfezionamento della predetta trasformazione.

Tab. 4 Effetti sul cash flow e sulla redditività del prolungamento dei termini di pagamento fornitori, della vendita del latte e della trasformazione concordata da tempo pieno a tempo part-time di tre dipendenti

Risultati dell’attività predittiva del reddito e prognostica dei flussi di cassa in seguito alla contrazione delle vendite, alla rinegoziazione dei termini di pagamento dei clienti e alla svalutazione dei crediti vs cliente grossisti (canale Horeca), in caso di prolungamento dei termini di pagamento fornitori, della vendita del latte e della trasformazione concordata da tempo pieno a tempo part-time di tre dipendenti.

Risultati dell’attività predittiva del reddito e prognostica dei flussi di cassa in seguito alla contrazione delle vendite, alla rinegoziazione dei termini di pagamento dei clienti e alla svalutazione dei crediti vs cliente grossisti (canale Horeca), in caso di prolungamento dei termini di pagamento fornitori, della vendita del latte e della trasformazione concordata da tempo pieno a tempo part-time di tre dipendenti.

| Previsioni risultato di esercizio ante imposte al 31.12.2020 | 16.799,41 |

| Liquidità previsionale al 31.12.2020 | 68.282,34 |

| Fabbisogno finanziario al 31.12.2020 | 0,00 |

Attraverso i provvedimenti sopra descritti, l’imprenditore non sarebbe costretto a contrarre un mutuo di liquidità o ad immettere liquidità a titolo di capitale proprio o finanziamento soci, permettendo all’azienda di conservare un forecast positivo senza rischiare l’appesantimento della struttura finanziaria in periodo di contrazione dei ricavi.

Ma le leve in mano all’impresa sono diverse, oltre che tamponare i primi effetti nefasti della recessione da Covid-19, l’impresa può, al contempo, pianificare interventi atti al recupero del fatturato, potenziando le strategie promozionali attraverso il ricorso alla forza vendita indiretta (agenti, procacciatori, broker e mediatori) soprattutto nel settore Gdo (retailer chain) e alimentare tradizionale attraverso i grossisti (wholesaler).

Il ricorso all’utilizzo di strumenti di business intelligence permette di stimare la sostenibilità economica e finanziaria della reingegnerizzazione del modello di business aziendale.

Nel caso in esempio, la tabella di cui sotto permette di stimare il margine di contribuzione di 1° livello (ricavi-costi diretti) della vendita sui canali GDO e alimentare tradizionale attraverso la promozione degli agenti di commercio, pari al 19,85% (€. 0,3475 per unità di prodotto).

Ciò si tradurrebbe, su un volume delle vendite pari a 50.000 unità di prodotto in più, in un aumento del reddito ante imposte pari ad euro 17.375,00 (0,3475x50.000), in quanto i costi indiretti o generali sono già stati coperti dalle vendite dirette senza l’ausilio degli agenti.

Per superare la crisi bisogna rimboccarsi le maniche

La case history qui riportata dimostra che senza strategie e senza adeguati strumenti di controllo, peraltro obbligatori ai sensi dell’art. 2086 del codice civile, anche l’impresa di sana e robusta costituzione che ha subito un impatto importante ma sicuramente più limitato rispetto al 60% del sistema produttivo nazionale, dovrà impegnarsi non poco per superare la recessione da Covid-19.

Siamo in un momento storico in cui la Pmi avrà la necessità di abbinare alle abilità specifiche acquisite nel tempo, un nuovo modello di management in grado di tradurre le conoscenze, intuizioni e relazioni dell’imprenditore in programmi più efficaci ed efficienti attraverso l’assistenza di professionisti specializzati, tra cui gli agronomi, il ricorso alla digitalizzazione dell’impresa e attingendo a piene mani agli strumenti di risk management predisposti dal nostro ordinamento giuridico tra i quali rivestono particolare importanza, gli assetti organizzativi (strumenti di controllo) individuati dal D. Lgs 14/2019.

Capacità strategica, assetti organizzativi e digitalizzazione dell’impresa, rappresentano il cocktail di farmaci per la cura della crisi d’impresa da Covid-19 nelle Pmi agroalimentari e non solo.

È questa la terapia d’urto per curare, al contempo, gli effetti economici del Covid-19, le patologie croniche del nostro tessuto imprenditoriale e difendere le posizioni acquisite dalle imprese italiane nei mercati internazionali, a patto che non si perda tempo.

Il virus ci ha insegnato che la tempestività nella diagnosi e nella cura della malattia è determinante, soprattutto nei pazienti che presentano più patologie.

In chiusura, vale la pensa citare il recente protocollo d’intesa tra il Dipartimento Saaf dell’Università di Palermo, Mphim+, la società Progetti e Finanzia Italia Srl e gli ordini Provinciali dei Dottori Agronomi e Forestali delle Provincie di Agrigento, Caltanissetta, Palermo e Trapani, per l’attivazione di un incubatore d’impresa denominato Escube+Covid-19 sorretto da un team di assistenza alle Pmi del comparto agroalimentare, composto dai laureandi e dai Dottori Agronomi e Dottori Forestali, in grado di prestare assistenza a 20 aziende del settore agroalimentare.

L’obiettivo del progetto è quello di sostenere e facilitare nelle aziende aderenti l'adozione di nuovi modelli di business in grado di fronteggiare lo shock di domanda causata dalla recessione da Covid-19, assicurando la continuità aziendale delle stesse.