Frumento tenero

ITALIA

ITALIA

I progressi colturali restano positivi ma le ultime stime parlano di rese medie con immutata aspettativa di buona qualità. La domanda, base i rumors di un mercato estero più tenuto, continua a mantenere lunghe scorte di prodotto nazionale che resta quello con il miglior rapporto prezzo /qualità. Scambi soprattutto per i rossi di forza con premio per l’alto proteico; bianchi e misti rossi nostrani quasi introvabili. Prezzi ancora bassi per convincere l’offerta ad impegnarsi sul luglio-dicembre e nonostante la domanda ben presente i prezzi si confermano con il “tipo Bologna” a 230 €/t, i “bianchi” nominali sui 195 €/t e i misti rossi a 190 €/t; grani comunitari tenuti ma invariati come gli esteri “spring”.

EUROPA

EUROPA

Su gran parte dell’Europa si mantengono i timori che l’assenza di piogge sul breve periodo e l’aumento delle temperature possano limitare i raccolti. Il Coceral ha abbassato la stima di produzione 2017 a 142 mio/t (meno 3 mio/t sul dato di marzo). Sul fronte delle quotazioni poco o nulla da segnalare con l’Euronext in lieve flessione sul settembre a 166 €/t (-1) e il dicembre a 171 €/t. In Francia gli operatori sono preoccupati per il caldo occorso nel delicato momento della fioritura. Pochi scambi e quotazioni in rialzo di 3-5 €/t. Resto d’Europa: situazione agronomica migliore che nel Ovest dell’Europa con la romani attesa produrre un 7-8 mio/t. Prezzi che tengono sia per i proteici che per il “76-11-220” che quota un 184 €/t reso Italia.

MERCATO MONDIALE

MERCATO MONDIALE

Il “weather market” tiene banco con la perdurante siccità nella aree dei grani “spring” e il deterioramento delle condizioni dei “winter” in USA, in aggiunta a un clima freddo-umido in Russia che preoccupa. In Canada si riprende a seminare cercando di recuperare i ritardi di un Maggio troppo piovoso mentre in Argentina si seminerà un 6% in meno ma le rese sono attese elevate. Prezzi: il FOB Argentino a 188 $/t (inv), il DNS Pacifico 260 $/t (+5), l’Aussie Soft White 188 $/t (-2) e il Russo 189 $/t (+3).

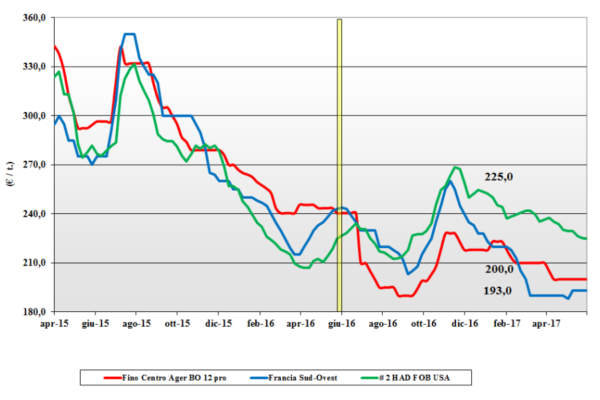

Frumento duro

ITALIA

ITALIA

Le condizioni meteo sono tornate alle alte temperature in quasi assenza di precipitazioni, fattore da seguire nei prossimi giorni. La domanda si riaffaccia all’acquisto di quanto resta disponibile con volontà di copertura sul 2017, ma l’offerta non è sempre presente e questo potrebbe irrigidire lo scenario commerciale dalle prossime settimane. La produzione 2017 sarebbe tra i 4 mio/t e i 4,5 mio/t, con le solite incognite della proteina. Il più ricercato è il Fino 13% proteina che prudentemente si quota invariato a 210-212 €/t; il “Fino 12%” sconta sui 15 €/t con i mercantili 11 % proteina attorno ai 190 €/t.

EUROPA

EUROPA

Ricompare il rischio siccità per il prepotente ritorno di temperature oltre la media. La produzione 2017 a 8,6 mio/t, in calo su aprile di un 0,2 mio/t, con la bilancia commerciale stabile per il minore export comunitario sul Nord Africa. Scambi sul nuovo raccolto limitati con domanda e offerta in disaccordo su prezzi e prospettive di mercato. Francia: il raccolto 2017 è stimato migliore sia in volume che in qualità rispetto al 2016; l’offerta si pone attendista con un “premio” sul vecchio raccolto di 20-25 €/t. Spagna: si produrranno poco più di 0,9 mio/t con (forse) basso peso specifico; non piove con lo sbalzo termico a limitare l’effetto di temperature torride. Grecia: produzione in calo del 30% sul 2016 con limitato volume per l’export. Il tipo Fino Europa 2016 CIF Italia sui 230 €/t; il 2017 sui 255 (+5) €/t.

MERCATO MONDIALE

MERCATO MONDIALE

Semine completate in USA ed in rapido progresso in Canada ma la scarsa piovosità post emergenza e il calo delle superfici fanno attendere produzioni in sensibile calo sul (record) 2016. La disponibilità di campagna 2017/18 resta ampia grazie agli stock iniziali, ma per le stime qualità si andrà a fine mese. Lo scenario più incerto blocca l’offerta dal Nordamerica, con consolidamento dei recenti rincari. Il CIF Italia per il grado 3 USA-CAN “qualità EU” a 275-280 (+5) $/t; il messicano è offerta a ridosso dei 290 $/t (+10) CIF Mediterraneo.

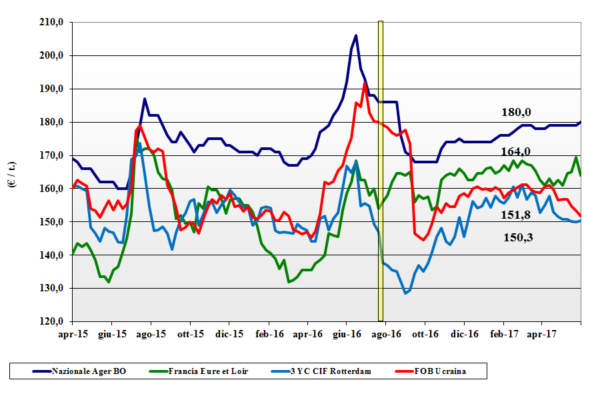

Mais

ITALIA

ITALIA

L’aspetto idrico resta il problema critico stante il basso livello dei fiumi e del Po; si irriga ma questo aumenterà i costi con prospettive di rialzo. Si guarda al nuovo raccolto partendo dalle semine in lieve aumento, ma l’odierna situazione climatica rafforza i prezzi con limitata offerta e domanda (comunque) coperta con “origine opzionale” oltre il dicembre. Il mais arrivo con caratteristiche vale 183 €/t (+1), il “generico” sconta un 2 €/t; origini comunitarie ed estero sui 185-186 €/t reso.

EUROPA

EUROPA

Si delinea un 2017/18 con semine in aumento nelle aree del Centro-Est a più che compensare il calo in Francia: produzione 2017 oltre i 62 mio/t. Le alte temperature e le scarse riserve idriche del terreno frenano gli scambi a futuro anche se l’offerta 2017 da Ungheria e Romania dovrebbe tornare pressante. Sull’export, il rafforzamento dell’euro ci penalizza e questo pesa sull’andamento dei prezzi che sono tenuti sul pronto ma più lassi sul nuovo raccolto. Francia: semine ai minimi degli ultimi trent’anni causa la bassa profittabilità rispetto altre colture. Mercato senza scambi di rilievo e domanda quasi assente; l’Euronext il giugno vale 163 €/t (-2) e l’Agosto 171 €/t (-1). Resto EU: semine in aumento in tutto l’Est e più pressione sul nuovo raccolto. L’export è oggi limitato dall’Euro mentre null’inter-EU i prezzi si consolidano con il reso camion Italia N-E per mais con caratteristiche a 181 €/t (inv).

MERCATO MONDIALE

MERCATO MONDIALE

In USA le semine procedono e si avviano al completamento in condizioni meteo che favoriscono il recupero agronomico; sul CBOT sentimenti contrastanti ma senza tensione. In Argentina la raccolta è al 38% con produzione oltre i 46 mio/t (+15% sul 2016). In Brasile ritarda la semina del secondo raccolto, con il primo che potrebbe avere qualità medio-bassa; la domanda indistriale e zootecnica è comunque elevata. Prezzi Fob $/t: l’Argentino a 160 (-1) “Up-river”, il # 3YC 161 (+1) Golfo, il Mar Nero 170 (-1).

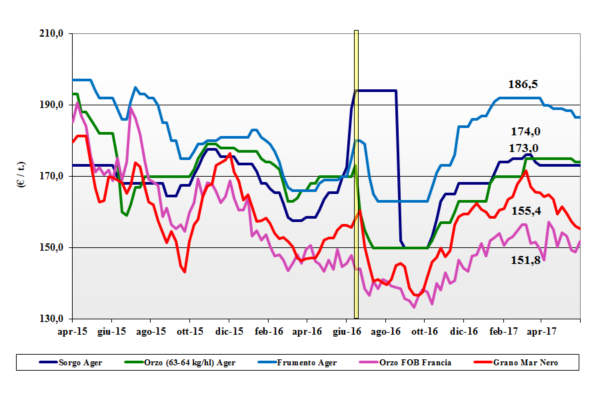

Cereali foraggeri e oleaginose

ITALIA

ITALIA

Cereali foraggeri: mercato 2016 ormai al termine con prospettive 2017 legate all’andamento climatico in Italia ed Europa. L’orzo sarà raccolto a brevissimo e gli scambi si azzerano anche per i cereali sostitutivi con prezzi che si confermano anche se con qualche segnale di cedimento; l’orzo è “non quotato”, i teneri tenuti ma stabili e il sorgo bianco invariato. Oleaginose: l’euro si stabilizza ma la soia mondiale cede terreno e vale sotto i 370 €/t (-10) reso; la nazionale sotto i 430 €/t (-3) partenza.

EUROPA

EUROPA

Cereali foraggeri: in un contesto di forte correlazione di tendenza dei cereali a paglia, l’orzo recupera in simpatia con i teneri ma resta volatile. Domanda zootecnica poco presente sul breve e più attiva sul 2017/18 con quotazioni che vedono l’orzo Fob Rouen sui 151 €/t (+2) Fob Rouen; i teneri “feed” sempre sotto pressione valutaria con l’UK attorno sotto i 175 €/t (-5) Fob. Oleaginose: prezzi in calo per la concomitanza del ribasso del petrolio e del canola canadese. La colza cede e in Francia (base luglio) vale 350 €/t (-6) con l’Euronext ad agosto a 353 €/t (-3).

MERCATO MONDIALE

MERCATO MONDIALE

Cereali foraggeri: l’orzo fa segnare ritardi di semina in Canada e condizioni non ottimali (freddo) in Russia; i teneri potrebbero avere più disponibilità stante l’avverso clima in molte aree produttive. Invariati il tenero Soft Red Winter Fob USA a 178 $/t (inv) ed il Russo a 174 $/t; l’orzo australiano rientra a 172 $/t (-2) con l’Ucraino fermo a 160 $/t. Soia: si semina in USA (con più superfici a scapito del mais?), la domanda cinese è vista in calo e i raccolti in Argentina e Brasile premono per quotazioni FOB in netto calo dai 350 $/t (-10) dell’Argentina, ai 351 $/t (-14) della USA e i 354 $/t (-13) della brasiliana; la colza Canadese cala a 411 $/t (-17).

NOLI

NOLI

Oceanici: torna uno scenario di eccesso di offerta sia per un calo della domanda in entrambe gli oceani che per la concomitanza di festività in EU, USA e Cina. La categoria più colpita è la capesize con un meno 8% ma anche per le panamax si è riscontrata debolezza sia dal Golfo che dal Sud America con la sola Europa a sostenere i prezzi. Le supramax e le handysize cedono un 5% con accumulo di navi disponibili sia nel Mediterraneo che nel medio-basso Atlantico. La tratta panamax dal Golfo sul Nord Europa stabile a 23 $/t, le handysize dai laghi Canadesi verso il Mediterraneo a 38 $/t e la rotta Mar Nero-Nord Africa a 18 $/t (-1). I part cargo dal Sud America sull’Europa a 23 $/t (-1).

FLASH

Russia: fonte Ministero Ag., causa le avverse condizioni climatiche occorse in primavera, rivede al ribasso di 10 mio/t a 100-105 mio/t la produzione granaria 2017; anche l’export è rivisto al ribasso a 34-35 mio/t (-2 mio/t). Turchia: fonte RIA comunica la fine delle recenti restrizioni all’import di cereali e grano Russo. Brasile: fonte private stima che la produzione di mais 2106/17 possa oltrepassare i 100 mio/t con un più 50% sul 2016; l’export incrementerebbe di quasi il 70%. Argentina: fonte ministeriale conferma che grazie al sensibile aumento dell’utilizzo di sementi certificate e di fertilizzanti. La produzione 2017/18 di grano è attesa record oltre i 20 mio/t. Sud Africa: fonte CEC stima il raccolto di mais 2016/17 il doppio dell’annata scorsa a 15,6 mio/t di cui 9,5 mio/t di mais bianco e 6,2 mi/t di mais giallo. Cina 1: fonte Reuters informa che le attuali condizioni climatiche sono ottimali per il raccolto di grano 2017; tuttavia la siccità in alcune aree impatterebbe negativamente il prossimo raccolto di mais. Cina 2: fonte commerciale denuncia il rischio di calo dell’import di soia stante il calo dei margini di trasformazione e la concomitanza di aste interne di vendita di parte delle riserve governative di olio di colza.

BOTTA E RISPOSTA

Domanda

Si importerà molto grano duro estero? E quanto peserà sui prezzi locali?

Risposta

La condizione di paese strutturalmente deficitario resterà anche per il 2017-18 con in il problema di dover da un lato compensare eventuali deficienze qualitative del nuovo raccolto e dall’altra la certezza di dovere migliorare le caratteristiche (spesso il tenore proteico) di quanto ci riportiamo dalla campagna 2016/17. I volumi che andremo a ricevere dall’Europa o dal resto del mondo, un tempo “volume e qualità” ed oggi sempre più “qualità specifica”, sono stimabili sui 1,5 milioni di tonnellate, ossia l’aritmetico complemento ad un raccolto di circa 4,5 milioni a fronte di un consumo (interno più export) di circa 6 milioni di tonnellate. Il 2017-18 vedrà l’importazione di duro “proteico”, se il nostro raccolto sarà simile al 2016, oppure una combinazione di “generico & proteico” se quanto uscirà dai campi sarà (per tenore proteico) migliore all’ultima campagna. L’influenza sui prezzi è legata a molteplici fattori sia locali che mondiali la cui analisi richiederebbe approfondimenti. A sensazione, comunque vada il raccolto Italiano, la tendenza dei prezzi sarà la combinazione di quanto varrà il duro in Europa (in primis in Francia) e Nordamerica (effetto €/$) e di cosa faranno i produttori Italiani: “prezzeranno” subito o attenderanno? E soprattutto consegneranno (al raccolto) il duro a molini e strutture in conto vendita o conto deposito? Ossia il raccolto 2017 si potrà usare a “prezzo aperto”?