FRUMENTO TENERO

![]() ITALIA

ITALIA

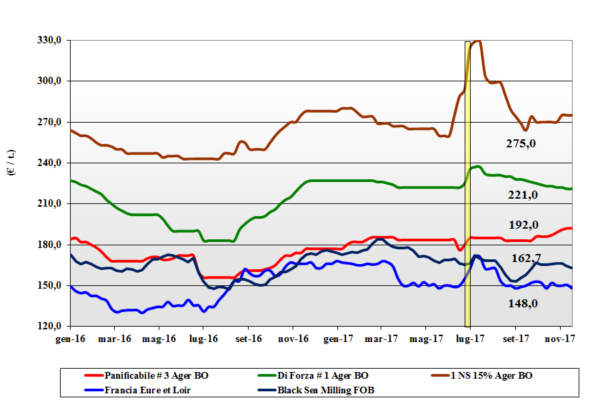

Sulle piazze locali si continua ad assistere alla maggiore richiesta di grani panificabili (sostenuti dalla richiesta zootecnica) e minore interesse per i “superiori” e “di forza” con la progressiva riduzione dei differenziali tra le classi merceologiche. La disponibilità di “misti” nazionali è ridotta e l’andamento dei prezzi è determinato dalle alternative comunitarie ed estere (con incertezza sul cambio €/$). La copertura dei molini resta stabile; pochi scambi anche per il delicato momento finanziario di parte del settore della trasformazione. I “misti” quotano a ridosso dei 200 €/t (inv) arrivo; il “tipo Bologna” si conferma tra i 223 e i 225 €/t reso molino. I grani di forza EU a 235 €/t arrivo con gli “spring” Nordamericani scambiati a 275 €/t.

![]() EUROPA

EUROPA

Settimana all’insegna di due drivers: la volatilità dell’euro e la costante pressione delle domanda per le classi “basso proteiche”, richieste sia dai molini (per ridurre la qualità della miscela) che dal settore zootecnico; supporto dalla domanda portuale ad eseguire i contratti pregressi. Le quotazioni si consolidano sull’Euronext con il “milling” di dicembre a 158 €/t (inv) e il marzo che si allinea a 161 €/t (-2). Francia: semine completate con lieve peggioramento delle condizioni in campo, ma sempre migliori rispetto al 2016. Molini poco presenti e solo per la bassa qualità. Resto d’Europa: un euro in ripresa gela le speranze Comunitarie di esportare (da luglio ad oggi meno 25% sul 2016). Attività routinaria a Costanza e sui porti fluivali con il 76-220-11 oltre i 195 €/t reso destino Italia ed i grani di forza meno richiesti.

![]() MERCATO MONDIALE

MERCATO MONDIALE

L’eccedenza di offerta pesa sui prezzi ed il solo sostegno viene dai dubbi “radioattività” della Russia, dall’incertezza Egiziana sul limite di accettabilità per “ergot” (segale cornuta) e dal calo delle semine in India (meno 20% sul 2016). Nell’Emisfero Sud i raccolti sono peggiori, come rese/ha, rispetto al 2016 ma la qualità al momento resta mediamente buona. Prezzi Fob: l’Argentino a 178 $/t, il DNS Pacifico 284 $/t (inv), l’Aussie Soft White 215 $/t (+5) e il Russo 192 $/t (-1).

FRUMENTO DURO

![]() ITALIA

ITALIA

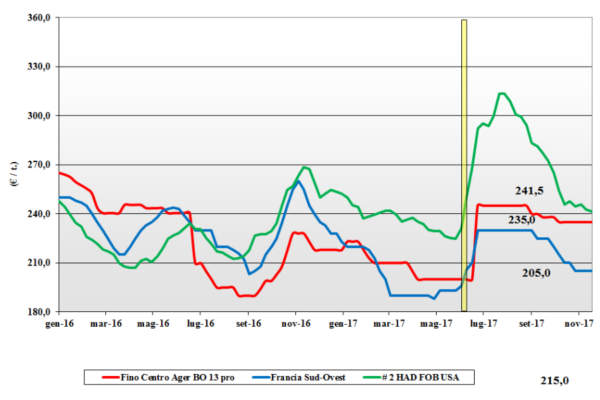

Il mercato del grano è stagnante alla pari della situazione delle semole, con gli operatori attenti sia ai mercati che all’evoluzione della domanda locale sul 2018. La disponibilità di prodotto resta ampia con predominanza di offerta (ben presente) di grani di qualità locali a ridurre l’operatività sul medio termine della domanda. I prezzi locali restano inferiori alle alternative comunitarie ed estere, ma sul futuro dei prezzi nel 2018 produttori e utilizzatori restano in disaccordo. Nell’attesa di nuovi eventi, da Nord a Sud vengono confermati i prezzi della scorsa settimana: il Fino con 13% proteina vale un 230-235 €/t reso molino e i mercantili (più difficili da trovare) a sconto tra i 10 €/t ed i 20 €/t a seconda di qualità fisiche e tenore proteico.

![]() EUROPA

EUROPA

Il settore molitorio non preme per allungare le scorte oltre la primavera 2018 e la situazione climatica siccitosa nelle aree del Sud Europa preoccupa, soprattutto in Spagna ove le prospettive già indicherebbero una riduzione del raccolto 2018 del 30-40% rispetto al 2017. Spagna negli ultimi mesi le piogge totali a circa 0,6 cm per metro quadrato influiscono negativamente sulle semine e raccolto 2018, stimato in calo del 30-40% sul 2016. Francia: situazione agro-climatica migliore che in Spagna; mercato statico da settimane che guarda all’estero (Magreb). Il CIF Italia per merce con tenore proteico l 12-13% attorni ai 230 €/t (inv).

![]() MERCATO MONDIALE

MERCATO MONDIALE

Si consolida lo scenario di campagna con il (solito) Canada a ricoprire il ruolo di venditore; USA e Australia (causa siccità occorsa) venditori marginali e Messico/Europa potenziali offerenti sul primo semestre 2018. Le quotazioni in Canada restano pressoché invariate ma ci si attende un consolidamento durante i mesi invernali di chiusura Laghi (gen-mar 2018). La qualità offerta dal Nordamrica è ottima (tutto “grado 1”) con il raccolto 2016 (più problematico) che ha in gran parte preso la via del Nord Africa. Il grado 1 “qualità EU” vale un 320-330 $/t CIF Sud Mediterraneo, il grado 2 e grado 3 a sconto rispettivamente di un 10-20 /t.

MAIS

![]() ITALIA

ITALIA

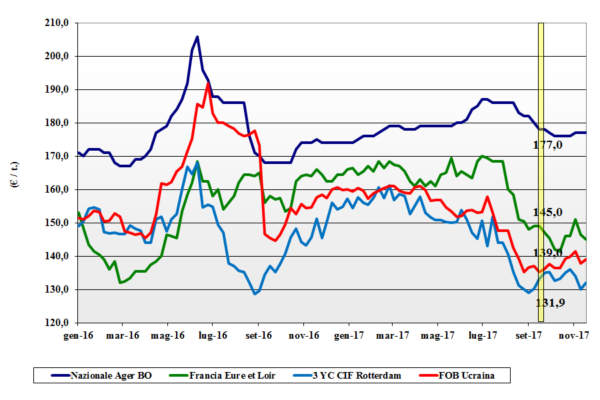

Ulteriore settimana di consolidamento delle quotazioni locali in assenza di novità nei fondamentali di domanda e offerta nazionale e comunitaria. L’influsso dell’offerta cerealicola (non solo maidicola) estera resta ben presente e sulle piazze non si attendono variazioni sul breve periodo. Settore zootecnico che allunga le coperture (“any origin”) su tutto il 2018 e prezzi del mais nazionale invariato con il “generico” fermo sui 178 €/t arrivo e il mais “con caratteristiche” a premio di 2-4 €/t; il comunitario “con caratteristiche” a 182-185 €/t e gli esteri tra i 177 ed i 188 €/t.

![]() EUROPA

EUROPA

L’andamento del mercato ha visto una lieve flessione delle quotazioni sia per l’andamento prezzi internazionale che per la pressione dei produttori francesi che vogliono collocare sul breve termine una parte della produzione. A rendere più pesante le piazze il rallentamento della domanda zootecnica, con le sole fabbriche di amido a sostenere il corso; raccolto 2017 confermato a poco più di 59 mio/t. Francia: trebbiatura completata ed offerta che eccede la domanda locale per un tono depresso delle quotazioni che sull’Euronext la posizione gennaio cede a 154 €/t (-1) con il marzo un 159 €/t (-1). Resto EU: il differenziale di prezzo tra Europa ed Ucraina/ USA resta ampio e l’export UE segna il passo. Buona offerta locale ma la logistica crea problemi al flusso delle merci; il mais “con caratteristiche” arrivo a 187 €/t.

![]() MERCATO MONDIALE

MERCATO MONDIALE

Con i fondi pesantemente “short” sulla posizione Novembre ed un buon livello di scambi nella settimana, il CBOT recupera un 2% anche se le prospettive restano per un mercato “bearish” per l’ampia disponibilità di mais a fronte di una domanda a rischio di parziale riduzione da parte dei cereali a paglia. In USA la raccolta è al 90% mentre le semine nell’emisfero Sud sono in ritardo sia in Argentina (47%) che in Brasile (63%). Prezzi Fob: in Argentina 154 $/t (+6), in USA il 3 YC a 157 $/t (+4), in Brasile a 161 $/t (+7) con l’Ucraino a 164 $/t (+2).

CEREALI FORAGGERI E OLEAGINOSE

![]() ITALIA

ITALIA

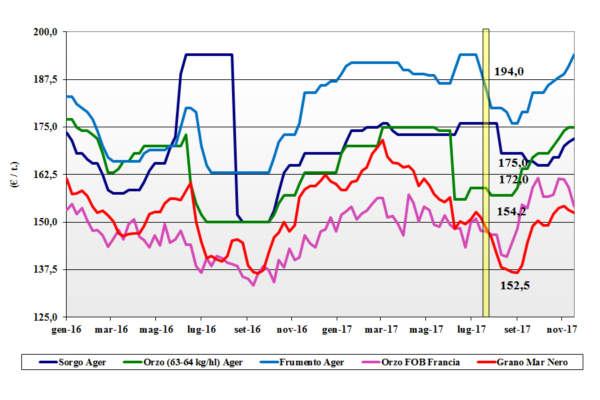

Cereali foraggeri: si mantiene la pressione sui grani teneri che si apprezzano di ulteriori 2-3 €/ per un arrivo sui 195 €/t, mentre si affievolisce il supporto (indiretto) comunitario sull’orzo che restano sui 176 €/t; il sorgo bianco a 172 €/t (+1) partenza.

Oleaginose: lo scenario nazionale non ha risentito ne della volatilità in prezzo mondiale ne del cambio valutario, di fatto restando ai valori della settimana passata con la nazionale tra i 385 €/t e i 390 €/t e l’estera sui 379-82 €/t.

![]() EUROPA

EUROPA

Cereali foraggeri: torna la domanda di orzo verso i porti ma la recene tendenza ribassista non si placa con l’origine francese che vale un 155 €/t (-4) Fob Rouen. Situazione un poco più tenuta, ma sempre “calma”, per i grani teneri che vedono buona domanda intra-EU; il “feed” UK vale Fob sui 162 €/t (-1).

Oleaginose: la pesantezza dell’olio di palma e il rafforzamento dell’euro incidono negativamente sul prezzo della colza che in Francia scivola a 364 €/t (-6) reso Rouen. L’Euronext ha speculare tendenza e il febbraio scende a 370 €/t (-5) con il maggio a 373 €/t (-4); il girasole oleico in Francia sui 345 €/t (inv) reso Bordeaux.

![]() MERCATO MONDIALE

MERCATO MONDIALE

Cereali foraggeri: poche notizie di rilievo consolidano i mercati con flessione sui valori Fob Mar Nero che vale un 190 $/t (-3); l’Australiano recupera e torna sui 211 $/t (+3). Per i teneri la pressione alla vendita più che compensa una crescente domanda e i prezzi calano con il Soft Red Winter Fob USA a 187 $/t (-2).

Soia: settimana di rincari sotto la spinta della ritrovata domanda “spot” cinese e di condizioni siccitose in Argentina. Procedono le semine in Brasile (73%) e Argentina (25%). Prezzi Fob: la USA a 379 $/t (+7), l’Argentina a 372 $/t (+11) e la Brasiliana a 390 $/t (+8); la colza Canadese a 427 $/t (+2) per effetto domino dalla soia.

NOLI

![]() Oceanici: permane una situazione di debolezza dovuta alla limitata domanda dai settori cerealicolo e delle oleaginose; l’indice Baltic cede un ulteriore 1%, ma resta superiore del 13% rispetto al novembre 2016. Le panamax risentono della scarsa domanda dal Pacifico ed anche dal Golfo del Messico verso l’Atlantico orientale. Le supramax e le handysize hanno risentito meno grazie al progressivo ritorno della domanda dal Golfo. Quotazioni: le panamax dal Golfo sul Nord Europa a 30 $/t (inv); le handysize dai laghi Canadesi verso il Mediterraneo a 39 $/t (inv) e la rotta Mar Nero-Nord Africa a 26 $/t (inv); il nolo dei part cargo dal Sud America sull’Europa in aumento a 26 $/t (inv).

Oceanici: permane una situazione di debolezza dovuta alla limitata domanda dai settori cerealicolo e delle oleaginose; l’indice Baltic cede un ulteriore 1%, ma resta superiore del 13% rispetto al novembre 2016. Le panamax risentono della scarsa domanda dal Pacifico ed anche dal Golfo del Messico verso l’Atlantico orientale. Le supramax e le handysize hanno risentito meno grazie al progressivo ritorno della domanda dal Golfo. Quotazioni: le panamax dal Golfo sul Nord Europa a 30 $/t (inv); le handysize dai laghi Canadesi verso il Mediterraneo a 39 $/t (inv) e la rotta Mar Nero-Nord Africa a 26 $/t (inv); il nolo dei part cargo dal Sud America sull’Europa in aumento a 26 $/t (inv).

FLASH

Europa: fonte Commissione aggiorna sulla bilancia commerciale cerealicola. Da luglio al 21 novembre l’export di grano è stato di 0,4 mio/t (-21% sul 2016) a fronte di un import di 2,1 mio/t (+15%); per il mais l’export a 0,4 mio/t (-66%) e l’import a 5,5 mio/t (+64%). Germania: fonte organizzativa mondiale OIE denuncia la comparsa di ulteriori casi di influenza aviaria H5N2 in un’area a nord del paese. Russia: fonte ministero Agricoltura pubblica l’aggiornamento sui raccolti 2017/18 nel complesso stimati in oltre 138 mio/t. La produzione di grano ad oltre 88 mio/t (+6% sul 2016); orzi a quasi 22 mio/t (+14%) e mais a 11 mio/t (- 15%). Egitto: fonte ministeriale comunica che la recente sentenza di un tribunale che proibiva l’importazione di grano con contaminazione di “Ergot” (segale cornuta), sarà sospesa e il limite di 0,05% mantenuto fino a completamento dell’iter giuridico di verifica. Australia: fonte Bureau di Meteorologia vedrebbe al 70% la probabilità di vedere il fenomeno de la Nina a partire da dicembre 2017 a tutto il febbraio 2018. La consistenza del fenomeno sarebbe moderata rispetto al 2010-12, quando il continente Australe fu vittima di devastanti inondazioni, con riflessi nell’Emisfero Nord di un inverno rigido, con siccità primaverile nelle pianure del Sud degli USA.