Grano tenero, predominano ancora le posizioni attendiste

Italia

Italia

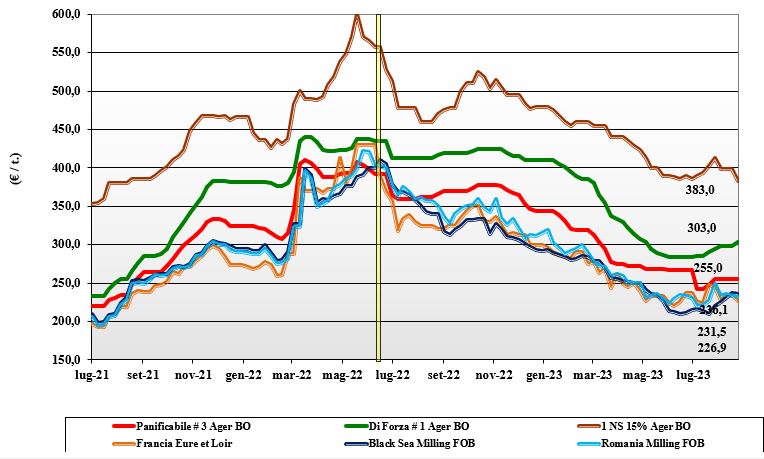

La riapertura dei mercati delinea meglio la tendenza dettata dalla qualità dei raccolti nostrani, allargata alle alternative comunitarie ed estere. Le classi dei grani di forza e superiori ripartono al rialzo, con i misti stabili e le classi inferiori (4 e 5) al ribasso a sottolineare la rilevanza delle “specifiche” in un’annata problematica a livello dei valori reologici: W, P/L e stabilità. Scambi finora condizionati dalla pausa e dall’attesa di un equilibrio delle quotazioni. Il “tipo Bologna 14 proteina” sui 300-305 €/t (+5 €/t) partenza con gli “speciali” e i “misti” (voce 2 e 3) che portano lo sconto a 37 €/t e a quasi 50 €/t; comunitari panificabili in discesa calo e ancor più gli “spring” (-20 €/t) sotto i 375 €/t arrivo.

Europa

L’evoluzione colturale ha visto consolidarsi alcuni problemi derivanti dal clima occorso soprattutto nel centro-nord del continente, con perdita di resa/ha in alcune aree come la Germania. Nonostante questo e l’incertezza sulla logistica in arrivo dal

Mar Nero, il mercato ha registrato un calo dei prezzi dovuto alle buone prospettive di raccolto comunitario e alla costante ricerca di vie alternative per l’import dall’Ucraina. Fronte export, il rafforzamento del dollaro favorirebbe l’Europa, ma la concorrenza in prezzo dalla Russia per ora gela ogni ottimismo. La qualità è attesa per oltre l’80% con specifiche molitorie e questo è ulteriore fattore ribassista. Su Euronext Parigi la quotazione a termine su Settembre resta sui 233 €/t, con lo spot Rouen del panificabile a 235 €/t.

Mondo

Tengono sempre banco l’evoluzione climatica per gli “spring” in Usa e Canada (dopo la siccità qualche pioggia a ridosso della trebbiatura), l’evoluzione del conflitto russo-ucraino (entrambe cercano vie alternative al “corridoio”) e una situazione generale che anche per una super produzione in Russia e la conferma delle semine in Argentina (sui livelli del 2022) resta abbastanza tranquilla, senza evidenti segnali di ripresa dei mercati fatta salva la quotidiana volatilità delle borse a termine. L’Argentino a 314 $/t, l’Australiano Soft White a 295 $/t, il Dns a 319 $/t, il “milling” Russo a 255 $/t.

Grano duro, i prezzi si consolidano

Italia

Italia

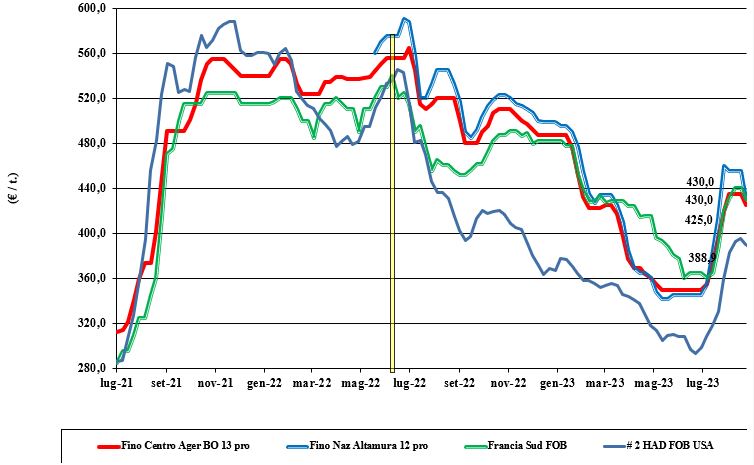

La pausa estiva consolida i prezzi alla luce di un raccolto inferiore alle attese e, soprattutto, una qualità che in molti casi va corretta in pre-pulitura presso i molini (volpati e striminziti) o con miscelazione presso le strutture di stoccaggio. Domanda che resta debole e prezzi che riaprono con tendenza a ricomprimere i premi tra il tipo Fino, che resta sui 425-430 €/t reso destino e le classi inferiori: il buono mercantile a sconto di un 25 €/t al Sud e di un 50 €/t al Centro-Nord, con il mercantile a sconto di un 35 €/t al sud e di un 100 €/t al centro-nord. L’annata conferma un deficit sui 2,5 mio/t, in parte già coperto con origini comunitarie ed estere (Canada ma anche Turchia).

Europa

Durante il periodo estivo i mercati hanno seguito le notizie sulla trebbiatura nella comunità, gli andamenti climatici oltreoceano e l’inattesa esportazione dalla Turchia, ma nel complesso i fattori non hanno portato grosse variazioni e di recente torna un sentimento ribassista dovuto alla minore presenza dei compratori spagnoli e alla strategia di acquisto dei molini che coprono solo il breve periodo. La supply-demand vede una sostanziale conferma della produzione sui 7 mio/t, con problemi di qualità in Grecia e Italia e carestia in Spagna, per un deficit di campagna che si stima sui 2,0-2,5 mio/t (salvo contrazione dei consumi di “duro” a favore di altri grani “teneri dei forza”). Prezzi dell’’origine Francia, reso Fob Mediterraneo, sui 430 €/t.

Mondo

Nonostante l’incertezza sulla reale entità dei danni arrecati dalla recente siccità ai grani delle “prairies” di Usa e Canada (giungono segnali moderatamente più ottimisti sulle rese/ha in Saskatchewan), lo scenario resta fortemente condizionato dalla scarsa offerta e soprattutto dalle ultime stime che vedrebbero la qualità media del raccolto su livelli del “grado 2 or better”, che limiterebbe di molto l’offerta di grano duro “generico” a basso prezzo. A giorni si avrà un quadro più preciso soprattutto a livello della reale produzione Usa-Canada (sui 6 mio/t?) e del volume disponibile per l’esportazione da quelle origini per l’annata in corso. Il prezzo reso porto Mediterraneo Settembre sui 530 dollari/ton.

Mais, occhi puntati sulla situazione geopolitica

Italia

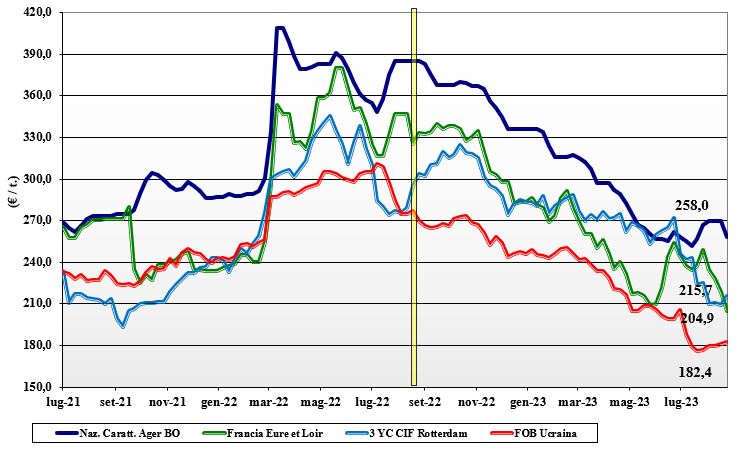

Italia

Nonostante l’instabilità climatica (temporali) e i danni arrecati (grandine) in alcune aree del Nord, lo scenario presente e futuro resta fortemente condizionato dall’evoluzione geopolitica che arricchisce l’offerta dall’Ucraina (diretta) e dall’Est Europa (confinanti con l’Ucraina). La produzione locale prosegue senza particolari problemi, con una stima di raccolto 2023 (fonti statistiche) sui 5 mio/t, più 10% sul 2022 ma un 15% in meno rispetto alla media ultimi anni. Con il blocco navale del Mar Nero meno predominante, ora si guarda alle caratteristiche del nuovo raccolto e alla domanda che in regime di prezzi calanti, rallenta. Il mais “con caratteristiche” vale un 256-264 €/t reso destino con il generico a sconto di 5-10 €/t; Comunitari ed Esteri a premio di un 10-15 €/t.

Europa

L’evoluzione in campo durante la pausa estiva ha subito l’arrivo di elevate temperature, che avrebbero ridotto le attese di rese/ha in molte aree del centro della comunità; comunque il raccolto 2023 è sui 59 mio/t, più 7 mio/t sul 2022 e meno 5-6 mio/t sulla media ultimi anni. I prezzi al momento restano ancorati al vecchio raccolto, ma la previsione è di un calo con l’arrivo del nuovo raccolto ed il mantenimento dell’offerta Ucraina (a deprimere i prezzi nelle aree Europee confinanti). Scambi vivaci ma sul breve termine con offerta prevalente sulla domanda. L’Euronext Parigi quota la posizione Novembre (nuovo raccolto) sui 215 €/t (meno 20 €/t su inizio Agosto), lo “spot” raccolto 2022 reso porto francese di Bordeaux a 225 €/t.

Mondo

Le quotazioni hanno fluttuato e continuano a fluttuare a seguito di nuove notizie dai “crop tour” attualmente in corso in Usa (58% dei campi in buone condizioni), dagli echi di future vendite Usa verso l’Asia, dall’ottimo responso dalle trebbie in Brasile e dalle previsioni di semina (in ritardo?) 2023/24 in Sudamerica. Di certo l’apparente soluzione alla movimentazione dall’origine Ucraina ha avuto riflessi sulle quotazioni che di recente sono tornate al ribasso anche se la domanda globale resta ben presente con nuove aste di acquisto da parte di: Egitto, Iran e Messico. Prezzi Fob: l’Usa a 212 $/t, l’Ucraino NQ, l’Argentino 219 $/t, il Brasiliano a 217 $/t.

Orzi stabili, in leggera salita la soia

Italia

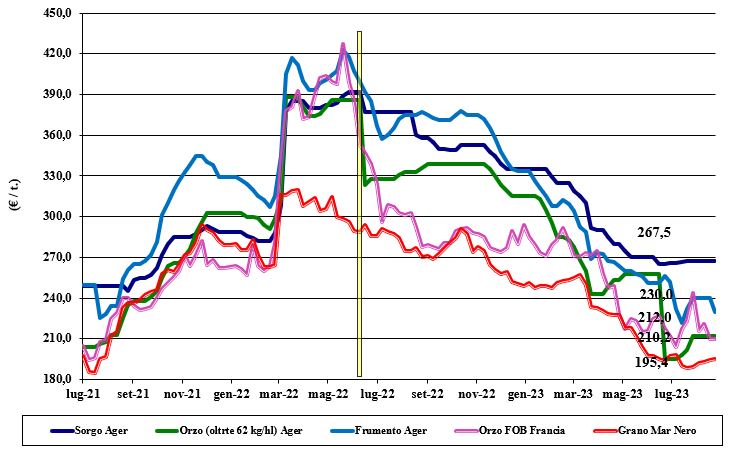

Italia

Cereali foraggeri: con il sorgo sempre NQ e gli orzi che si mantengono su valori pre-ferie, è solo il grano tenero a cedere terreno (alla pari dei grani generici a uso alimentare). Domanda a rilento con gli utilizzatori che limitano le coperture stante quotazioni deboli. L’orzo vale un 210 €/t reso destino con il tenero a 220-230 €/t. Oleaginose: la soia nazionale resta nel periodo di Non Quotazione e a fare mercato resta l’origine estera che vede un riallineamento tra Bologna (inv.) e Milano (+20 €/t) per un valore reso destino sui 510-530 €/t. Girasole ancora NQ.

Europa

Cereali foraggeri: le prospettive di mercato vedono minore richiesta sia per gli orzi pesanti (birra) che foraggeri, con operatori preoccupati che l’extra offerta di grano tenero “feed” possa ridurre l’utilizzo dell’orzo nelle diete animali; export che in parte compensa un mercato locale attendista e stagnante con prezzi in caduta. Oleaginose: durante la pausa estiva la colza ha recuperato terreno (minori rese/ha attese in Europa), riportandosi sui valori di inizio mese, nonostante le notizie della soia Usa siano positive e la Turchia annunci una missione per ripristinare il “corridoio” (con riflessi sul girasole). La colza su Euronext il Novembre vale un 473 €/t con il FOB Rouen sui 470 €/t più 25); il girasole “oleico” reso S. Nazaire a 445 €/t (meno 25 €/t).

Mondo

Cereali foraggeri: fattori principali a dettare l’andamento dei mercati dei cereali zootecnici sono la (vicina?) ricerca di soluzioni logistiche alternative al mancato rinnovo del “corridoio” del Mar Nero e la politica aggressiva di prezzo della Russia nelle aste di acquisto di grano; prezzi che restano volatili ma nel complesso in regime di debolezza. Orzo Fob Mar Nero a 190 $/t, l’Australiano a 245 $/t; il grano SRW Fob Golfo a 245 $/t e l’Ucraino NQ. Oleaginose: i recenti “crop tour” confermano ottimismo per la soia Usa (60% in buone condizioni), ma l’export si mantiene tonico con anche il Brasile a offrire valida alternativa di qualità/prezzo all’origine americana. Il Cbot ha ceduto nelle ultime settimane, ma resta volatilità. La canola canadese trova il supporto oltreché dalla soia anche dal clima siccitoso. Prezzi Fob: la soia Usa a 544 $/t, la Brasiliana a 522 $/t e l’Argentina a 526; la colza Canadese Fob a 610 $/t.