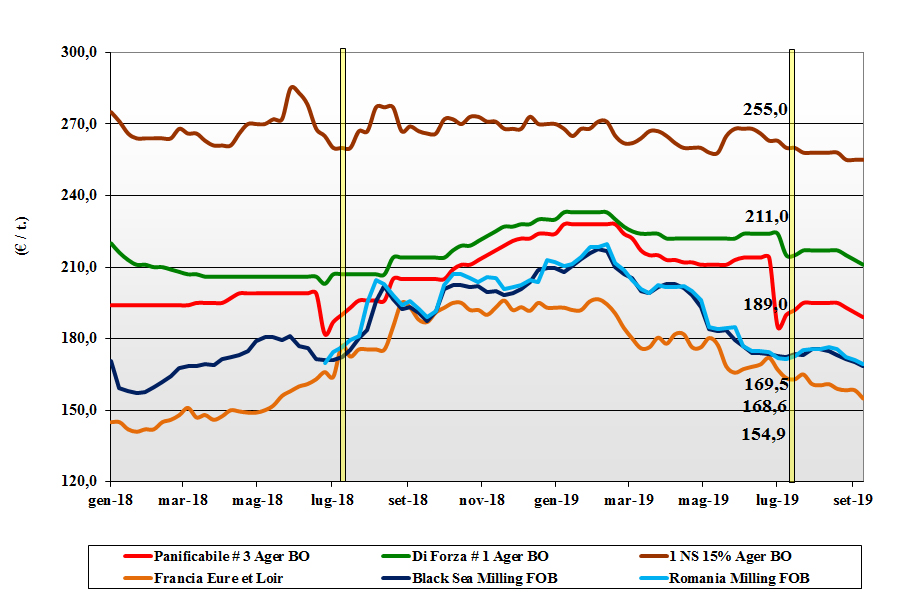

Grano tenero

Italia![]()

Sulle piazze italiane continua la lenta discesa dei prezzi come diretta conseguenza di una qualità “media”, del prodotto locale 2019, rispetto le alternative Comunitarie ed estere. Attività di scambio limitata con la domanda attendista in assenza di segnali di cambiamento e con adeguata offerta “any origin”. I grani di forza restano sotto pressione “qualitativa” dai comunitari” e i “misti” sofrono i bassi prezzi dei rimpiazzi. Al Nord il “tipo Bologna” reso destino vale sotto i 220 €/t (-2); i “bianchi” a 200-204 €/t (-2) e i “misti” dai 180 ai 193 €/t (-2) base caratteristiche. Comunitari offerti e in calo di ulteriori 3 €/t con l’austriaco sui 225 €/t arrivo; esteri dal Mar Nero stabili e “spring” tuttora invariati ma resta incertezza.

Europa![]()

Con lo scenario produttivo e qualitativo 2019 in fase di completamento, si confermano ampi raccolti in UK e Francia. L’attività di acquisto dei molini procede verso coperture di campagna con buon livello di scambi sia intra-EU che dall’estero; sul fronte export vivace la domanda dai porti Eu. Con 143 mio/t prodotte, la disponibilità e l’offerta sul breve termine eccedono la domanda anche per la presenza di grano estero ai porti, ma le quotazioni restano toniche: sull’Euronext il dicembre a 172 €/t (+4) e il marzo a 176 €/t (+4); il 76-11-220 Fob Costanza a 170 €/t (-1) e i grani di forza a 223 €/t (inv) reso Italia.

Mercato mondiale![]()

Le piazze internazionali coniugano le buone aspettative commerciali della Russia con i problemi climatici in Australia e Argentina (siccità) e Nordamerica (piogge al raccolto), ma le quotazioni non subiscono variazioni di rilievo. La disponibilità di prodotto “ex-2018” e le coperture in essere degli utilizzatori sul 2019/20 riducono la volatilità di prezzo anche se in USA ed Emisfero Sud le prospettive restano molto incerte e in prospettiva i prezzi potrebbero tornare al rialzo. Prezzi: l’Argentino “pane” a 228 $/t (inv), il DNS Pacifico a 218 $/t (+2), l’Aussie Soft White a 232 $/t (inv) e il Russo a 186 $/t (-2).

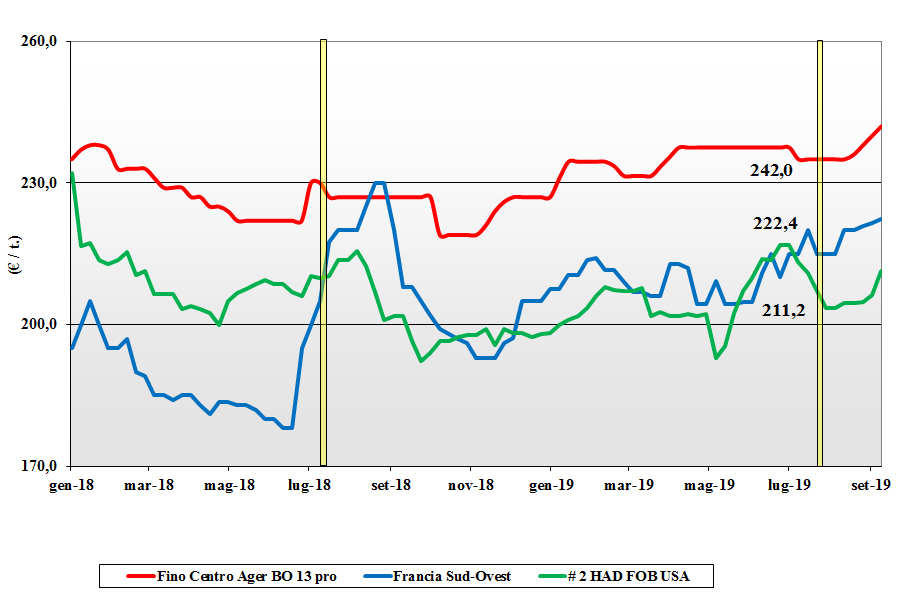

Grano duro

Italia![]()

Settimana con limitata attività commerciale per quasi assenza di domanda e offerta che vede costante interesse per il prodotto locale certificato “Italiano” ma anche incostante valorizzazione della qualità. I consumi garantiranno l’intera commercializzazione del raccolto, ma a livello dei prezzi resta incertezza col sopraggiungere dell’offerta Est Europa e dal Mar Nero. I molini mantengono un buon livello di copertura e in presenza di offerta “any origin”, le quotazioni si congelano al Nord e al Sud, con il Centro che fa segnare un +2 €/t. Il “Fino” vale sui 242 €/t arrivo Nord (volpati e fusariati) e 260 arrivo al Sud; mercantili a sconto di 10-20 €/t al Nord e 5-15 €/t al Sud. Comunitari ed esteri invariati.

Europa![]()

La produzione 2019 decisamente inferiore al 2018 e le (negative) sirene qualitative dalla raccolta in Nordamerica ridano tono al mercato Comunitario con inversione di tendenza dei prezzi e segnali di ritenzione dell’offerta e fronte di una domanda interna più pressante a coprire i restanti fabbisogni per il 2019/20. Spagna e Francia sono venditori ma a valori Fob in aumento soprattutto per le partite con migliori specifiche e tenore proteico; si torna a sentire la domanda intra-EU. Prezzi: il “tipo Fino” proteico CIF Italia sui 250-260 €/t, a seconda del tenore.

Mercato mondiale![]()

Il clima umido-piovoso non facilita la raccolta in Usa e (meno) in Canada ove la trebbiatura è in ritardo sulla media e in alcune aree si riscontrano più “grani danneggiati” e “bassa vitrosità” della granella con tenore proteico di 0,5-1,0% inferiore al 2018. L’offerta, in aggiunta ai gradi 1 e 2 (meno offerti) alto proteici, si arricchisce dei gradi 3 e 4 medio proteici. Il raccolto Usa-Canada sarà quantitativamente nella media, anche se la pioggia potrebbe in parte deprimere le rese/ha e i pesi specifici. Prezzi: il grado 1 Cwad “low Don” torna a ridosso dei 300 $/t, con i gradi inferiori ancora incerti a livello di sconto/qualità anche se si attendono forbici di prezzo importanti soprattutto per i gradi 3 e 4.

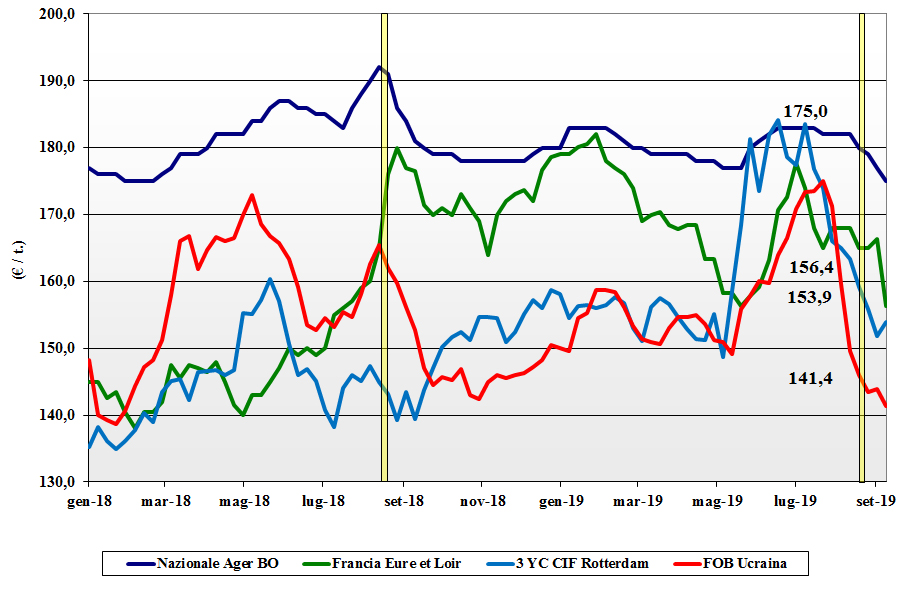

Mais

Italia![]()

Utilizzatori coperti e mercato che sente la pressione di offerta “pronta” dai porti e dal Centro Europa. Scambi rallentati e limitati al completamento dei fabbisogni. La produzione Italia viene indicata sui 5,9 mio/t, inferiore agli ultimi anni e migliore solo al 2017/18, ma sul mercato non si registra carenza di disponibilità e i prezzi scendono con il mai “con caratteristiche” reso Bologna a 178-180 €/t (-2) con Milano (inv.) a premio di 2-3 €/t; il “generico” resta a sconto di 3 €/t. Comunitari “con caratteristiche” e Ucraino cedono 2 €/t e valgono un 180-182 €/t arrivo.

Europa![]()

I progressi colturali e di raccolta procedono nella media in un contesto agronomico “siccitoso” con il mercato ben tenuto ma che mantiene adeguata offerta locale a cui costantemente si somma la calmierante offerta dall’Est Europa ed estera. Gli utilizzatori procedono all’acquisto costante sul pronto ma senza allungare ulteriormente le scorte, stante l’adeguata disponibilità e offerta “any origin”. Scambi intra-EU senza acuti; l’Euronext di Novembre quota un 1649€/t (+1) e per il Gennaio un 169 €/t (+2); il Fob Bordeaux “spot” a 162 €/t (+2).

Mercato mondiale![]()

Il susseguirsi di “reports” e aggiornamenti Usda sull’evoluzione del raccolto americano, tendono a orientare il sentimento degli operatori verso scenari più tranquilli e meno supportivi a livello di prezzi sia interni che (causa l’aggiungersi dell’export Ucraino) internazionali. Positivi anche i riscontri agronomici dal Sud America, ove l’Argentina produrrà un 50% in più del 2018 e il Brasile vede procedere al meglio il secondo raccolto (safrinha). Prezzi Fob: l’Argentino a 143 $/t (+1), il Brasiliano a 153 $/t (+3), l’Usa a 158 $/t (+3) e l’Ucraino a 157 $/t (-2).

Cereali foraggieri e oleaginose

Italia![]()

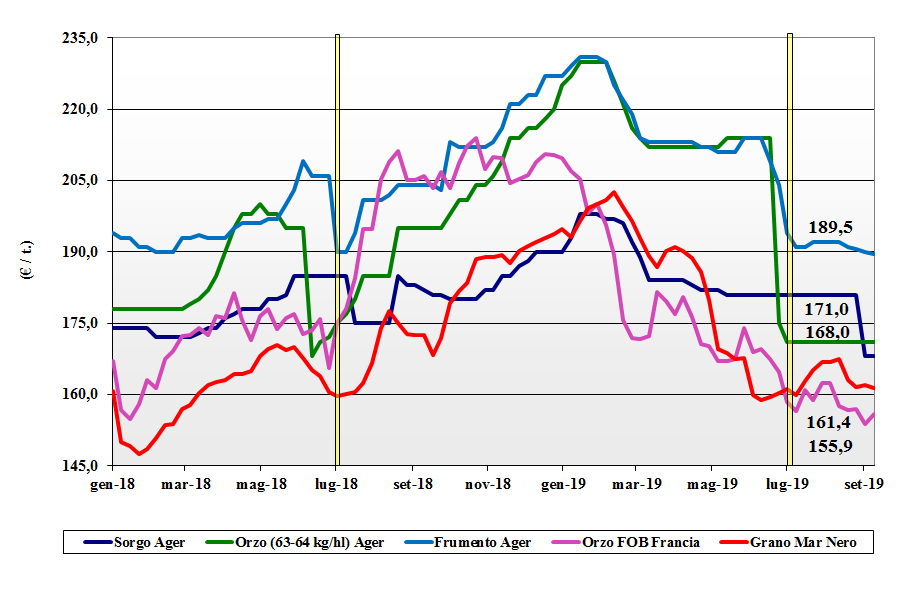

Cereali foraggieri: il sorgo si conferma sui 175 €/t arrivo Bologna ma la richiesta è limitata per la concorrenza del mais e con gli orzi e il tenero invariati su Bologna e Milano rispettivamente tra 156 €/t e 175 €/t, e tra 175 e 188 €/t. Oleaginose: la soia nazionale resta NQ su Bologna con Milano invariato a 338-340 €/t arrivo; l’estera stabile sull’Ager a 338 €/t con Milano in calo di 2 €/t a 343 €/t.

Europa![]()

Cereali foraggeri: statiche le quotazioni dell’orzo con la conferma dei raccolti Nord Europei, l’adeguata offerta “any origin” e una domanda interna atona: l’origine Francia Fob Rouen 155 €/t (inv). I teneri tengono le posizioni in contesto di molteplici origini (locali ed estere) tra loro in competizione: l’origine Francia Fob Rouen a 168 €/t (+4). Oleaginose: la pressione dell’offerta estera (Canada) di colza in parte compensa la stima di minore produzione Comunitaria 2019 a 17,0 mio/t; la francese reso Rouen a 383 €/t (inv); il girasole “alto oleico” a 387 €/t reso Bordeaux.

Mondiale![]()

Cereali foraggeri: l’evoluzione di produzioni, consumi e stock iniziali (tutti confermati e soddisfacenti) non mutano una situazione di mercato che resta “stabile-calante” per tutto il comparto dei “feed”, con l’aggravante della debolezza del mais. Il grano americano Soft Red Winter a 213 $/t (+14) Fob e il Russo Fob Azov a 178 $/t (-1); orzi Ucraini in calo a 175 $/t (-2) Fob Odessa con l’Australiano in tensione a 224 $/t (+6). Oleaginose: nessuna novità sulle piazze se non il miglioramento delle condizioni meteo in USA e scambi commerciali che non sostengono i prezzi Fob al di là di una sostanziale tenuta: l’origine USA a 332 $/t (-3), dell’Argentina a 348 $/t (-1) e della Brasiliana a 365 $/t (+2).

Noli

![]() Oceanici

Oceanici

Settimana di inversione dei noli per riduzione della richiesta dai settori cerealicolo e delle oleaginose: l’Indice Baltic a 2390 punti (-110 in sette giorni). Le Capesize tengono a fatica le posizioni con molte unità in cantiere (IMO 2020) e le Panamax che vedono minore richiesta da entrambe i bacini oceanici (Sud America e Nord Pacifico). Le Supramax cedono terreno per offerta oltre la domanda e le cedono terreno per offerta oltre la domanda e le Handysize sono le uniche a vedere adeguata domanda. Prezzi: le panamax dal Golfo sul Nord Europa a 29 $/t (inv); le handysize dai laghi Canadesi verso il Mediterraneo a 27 $/t (inv); la rotta Mar Nero-Nord Africa a 26 $/t (+1) e i part cargo Sud America- Europa a 29 $/t (inv).

Flash

Francia: fonte ministeriale conferma che nonostante la siccità estiva occorsa, la produzione di grano raggiungerebbe i 40 mio/t, più 16% sul 2018, con il grano duro a 1,5 mio/t (-18%); il raccolto di mais a 12,8 mio/t (+2%) e quello di orzo a 13,5 mio/t (+22%).

Rep-Ceca: fonte statistica governativa rivede al rialzo le stime produttive 2019 a oltre 7 mio/t, più 8% sul 2018, di cui: 4,8 mio/t di grano (+9%) e 1,7 mio/t di orzo (-6%); in calo anche la colza a 1,2 mio/t (-15%).

Ucraina: fonte associativa stima a oltre 28 mio/t la produzione 2019 di grano, più 10% sul 2018; raccolto di mais a oltre 35 mio/t (inv.) e orzo a 9,0 mio/t (+20%).

Egitto: fonte ministeriale conferma che le scorte di grano sono sufficienti a coprire i fabbisogni nazionali fino a 5 mesi; nessun import di riso fino a Dicembre 2019.

Cina: fonte Min. Agricoltura conferma l’accordo commerciale con l’Argentina per la vendita diretta di farina di soia; da definire nei prossimi mesi la certificazione degli stabilimenti di trasformazione.

Brasile: fonte Conab, sulla base delle ultime stime di produzione di mais, rivede il raccolto complessivo a 100 mio/t (+25% sul 2018) con un volume per l’export di 35 mio/t (+50%) e stock finali a 18 mio/t (15%).

Botta e Risposta

Cosa possiamo attenderci per i grani foraggeri e in particolare per l’orzo?

Per il nostro paese i foraggeri sono fortemente influenzati dai “rimpiazzi” esteri e al momento l’asticella del barometro di mercato non fa prevedere tempi migliori sul breve-medio termine. È vero che ci sono problemi agro-climatici in due principali paesi produttori di orzo (Canada e Australia), ma non è lo stesso nel vicino Mar Nero e in aggiunta resta a sfavore il rilevante volume di riporto dall’annata agraria 2018/19 che “de facto” azzera la tensione dai possibili minori raccolti a livello mondiale. In Italia, il comparto dei foraggeri combina a livello di prezzi molteplici effetto domino orizzontali tra cereali a paglia, mais e sorgo .. oggi tutti abbastanza deboli a livello “globale” anche se con una lieve volatilità intra-settimanale. Con l’offerta che coprirà senza problemi la domanda, la probabilità di vedere quotazioni migliori per l’orzo (nonostante oggi sia il cereale più competitivo) restano limitate, anche perché se continuasse il tempo avverso in Canada, ai volumi attesi si aggiungerebbero quote dalle aree ad orzo da malto e in generale la domanda mondiale per il 2019/20 resta deficitaria rispetto alle speranze degli operatori.