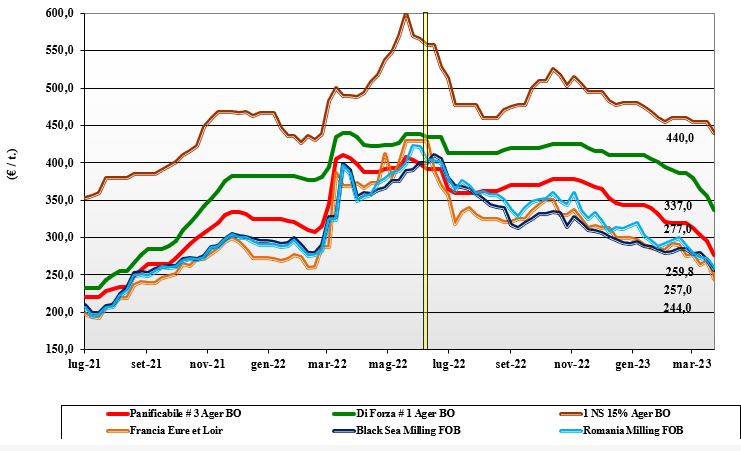

Grano tenero, domanda sempre più cauta

Italia

Brusco riallineamento dei mercati all’evoluzione dei prezzi, con cali tra i 10 ed i 20 euro/ton. L’effetto combinato di una domanda sempre più cauta e alla giornata, di un euro in rafforzamento e di mercati europei e globali più lassi si materializzano in una settimana "horribilis” per produttori e detentori. L’offerta di prodotto supera le richieste e anche i “misti” ora trovano adeguata disponibilità in un contesto commerciale ancora in evoluzione. Il nuovo raccolto è in buone condizioni agronomiche, ma è presto per garantire rese/ha e qualità stante l’incertezza climatica. Il grano “tipo Bologna” arrivo Nord scende sotto i 345 €/t, con i panificabili superiori sui 320 €/t e i “misti” a ridosso dei 280 €/t; Comunitari “base” e di forza in calo di 10 €/t, “spring” nordamericani -15 €/t.

Europa

Le vicissitudini finanziarie svizzere, l’accordo sul “corridoio” e uno scenario meteo in miglioramento fanno crollare i prezzi del Vecchio Continente su livelli tendenziali “pre-covid”. Una domanda puntuale ma poco propensa a coprire oltre il breve periodo e prezzi al ribasso suggeriscono scambi (locali e verso i porti) limitati e revisione al rialzo degli stock di fine campagna, con influsso depressivo di un raccolto 2023 che migliora a livello quantitativo e dovrebbe attestarsi oltre i 230 mio/t (valore rassicurante per i mercati). Su Parigi-Euronext la posizione Maggio scende a 245 €/t (meno 25 €/t), di poco inferiore all’attesa del nuovo raccolto (Settembre) a 247 €/t; il panificabile “spot” Fob Rouen poco sopra i 255 €/t (-22 €/t).

Mondo

La conferma del “corridoio” e dell’aggressività in prezzo dell’offerta russa si sommano con stime di raccolto record in Australia; l’effetto rialzista di una produzione argentina deludente non va oltre i confini sudamericani e di fatto non è rilevante a livello globale. Le aste di acquisto da parte dei principali paesi importatori rallentano anche per il miglioramento climatico in Europa, che fa prevedere una più che adeguata offerta (e concorrenza) sul 2023/24 nel bacino del Mediterraneo. L’export ucraino su Marzo accelera e va oltre le attese degli operatori. Prezzi: l’Argentino a 347 $/t, l’Australiano Soft White a 297 $/t, il DNS a 362 $/t, il “milling” Russo a 275 $/t.

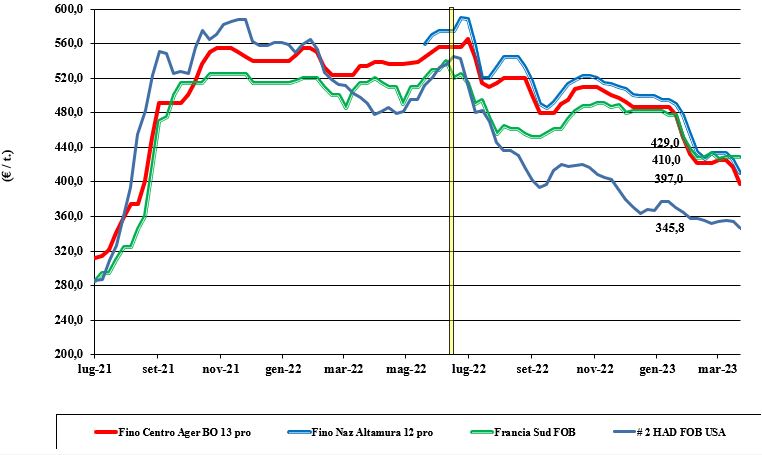

Il grano duro si abbassa sui 400 €/t

Italia

Italia

La reazione degli operatori al miglioramento climatico (esteso all’Europa) e alla limitata domanda, che resta inferiore alle attese, è stata fortemente ribassista con sensazione di un ulteriore aggiustamento nei prossimi giorni sotto l’influsso del cambio valutario e di un’offerta estera che potrebbe farsi più aggressiva da fine aprile. Con ribassi in doppia cifra su Bologna, l’attesa è per un adeguamento nei prossimi giorni anche sulle altre borse, finora più caute nei cali. Il duro “fino” si riposiziona sotto i 400 €/t reso destino su Bologna e sui 410 €/t Sud Italia (un 390 €/t partenza Marche).

Europa

L’evoluzione del raccolto 2023 procede senza particolari preoccupazioni e con un settore della macinazione che copre i fabbisogni dell’annata già dal primo trimestre di campagna. Sulle piazze si respira aria di serenità, con qualche rivendita locale dei detentori e utilizzatori finalizzata ad arrivare a congiuntura con basso livello di scorte. Le ultime stime di raccolto 2023 parlano di un 7,8 mio/t, ma l’andamento agro-climatico resta positivo e gli 8 mio/t sono alla portata. Sul fronte del mercato globale, l’export comunitario 2023/24 verso destinazioni extra-Ue resta ostacolato dalla pressione dell’offerta nordamericana e questo deprime le quotazioni con un salto si campagna atteso oltre i 20 €/t. Il “tipo fino” sul pronto Fob Mediterraneo si attesta sui 420-425 €/t.

Mondo

A fine marzo arrivano le previsioni di semina 2023 per gli Usa e il dato confermerà (o meno) il quasi totale rientro dell’emergenza iniziata dal disastroso raccolto 2021 in Nordamerica. In regime di mercato calante e con gli utilizzatori coperti fino a congiuntura con il nuovo raccolto, gli scambi languono e le quotazioni tendono al ribasso con l’intento degli operatori di moderare le perdite rispetto all’inattesa accelerazione dei ribassi nei paesi di destinazione dell’export mondiale, Italia in primis. La disponibilità di prodotto resta eccedente la richiesta e a breve riapriranno i laghi canadesi per un totale ritorno alla normalità logistica negli scambi. Quotazioni che restano in dollari sui valori recenti, in attesa di novità.

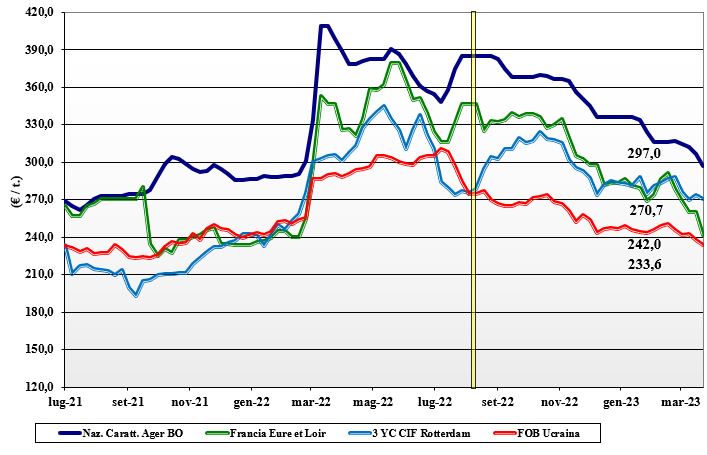

Sul mais l'effetto depressivo dei cereali a paglia

Italia

Italia

In una settimana di tsunami sulle borse locali, anche il mais cede terreno sotto la spinta ribassista dei cereali a paglia che restano attraenti per l’industria mangimistica come (parziale) alternativa nelle diete zootecniche. Nonostante l’attesa di minori semine 2023, la disponibilità è ampia per l’offerta comunitaria e (soprattutto) estera. La situazione è attesa mantenersi anche nei prossimi mesi e oltre il salto di campagna. In un contesto di mercato che da inizio campagna ha ceduto oltre il 20%, i lotti di nazionale che restano faticano a trovare collocazione. Il mais “con caratteristiche” vale reso Nord sotto i 300 €/t, con il generico a sconto di un 5-10 €/t; Comunitari ed esteri con caratteristiche quotati a sconto rispetto al generico nazionale.

Europa

La settimana vede sensibili cali sia sul pronto che sulle piazze a “future”. L’annuncio del mantenimento del “corridoio” è il fattore predominante del momento di depressione in atto, con l’offerta Ucraina a limitare definitivamente le possibilità di esportazione comunitaria. La reazione è stata generalizzata, con preoccupazione per gli operatori stante un livello di prezzi che mette a rischio il margine per i produttori e, in prospettiva, semine e produzioni 2023/24. L’ampia disponibilità e offerta (anche in prospettiva) dai porti conduce al ribasso i mercati locali, con Euronext Parigi che (con momenti di forte volatilità) quota il vecchio raccolto sui 245 €/t (-20€/t) e il nuovo su livelli speculari; lo spot reso Bordeaux sotto i 270 €/t (-17€/t).

Mondo

La settimana è stata combattuta tra la ripresa della domanda asiatica (e cinese) e la conferma del “corridoio” per l’export ucraino, con la perdurante incertezza sulla futura produzione argentina, tuttora fortemente a rischio climatico (solo il 40% dei campi è in buone condizioni), che però potrebbe essere compensata da una maggiore produzione brasiliana (secondo raccolto “safrinha”). L’offerta ucraina è pressante e ulteriormente a sconto, in quanto la loro qualità risulta inferiore alle origini “americane”. Sul fronte semine 2023, si stima una superficie di 3,6 mio/ha, in calo sul 2022 di un 11%. Quotazioni che fluttuano attorno ai valori della scorsa settimana, sostenuti dal consumo bio-energetico. Prezzi Fob: l’Usa a 289 $/t, l’Ucraino a 250 $/t, l’Argentino a 299 $/t e il Brasiliano a 289 $/t.

Oleaginose e cereali foraggeri, cali generalizzati

Italia

Italia

Cereali foraggeri: crollano i prezzi (e gli scambi) dei cereali ad uso alimentare e quelli zootecnici. Sotto la pressione delle alternative “any origin”, ne condividono appieno la tendenza, con cali in doppia cifra che portano gli orzi pesanti arrivo sotto i 245 €/t, il sorgo sui 300 €/t e i teneri sotto i 270 €/t. Oleaginose: il cambio euro/dollaro si abbina a uno scenario di mercato ai minimi da inizio anno. I riflessi ribassisti dell’offerta brasiliana di soia predominano, con cali generalizzati tra i 10 ed i 30 €/t , per un valore dell’estera tra 530 e 540 €/t, con la nazionale a sconto di 20-30 €/t.

Europa

Cereali foraggeri: l’export di orzo si mantiene, mentre la domanda locale è calma e “alla giornata”. I teneri soffrono la pressione dell’offerta estera e cedono terreno, con limitate prospettive per quanto concerne l’export verso il Sud Mediterraneo. Nuovo raccolto che procede nella media. Oleaginose: poco o nulla dello scenario globale è a rischio, con previsione di mercato rassicuranti per la soia, la colza e il palma. Mercato degli olii e delle farine senza sussulti per più che adeguata offerta. Su Parigi la colza “future” di Maggio scende sotto i 450 €/t (-25 €/t) con lo “spot” Fob Rouen prossimo ai 430 €/t (-45 €/t); il girasole oleico reso S. Nazaire, Francia, cede a 415 €/t (-35 €/t).

Mondo

Cereali foraggeri: una produzione record in Australia, l’offerta dal Mar Nero e una domanda non preponderante sull’offerta rasserenano i mercati e dettano un andamento calante ai prezzi dei cereali a paglia, che cedono un 5-10 $/t rispetto alla settimana scorsa e oltre 100 $/t se comparati allo stesso periodo del 2022. Orzo Fob Mar Nero a 236 $/t, l’Australiano a 271 $/t; il grano SRW Fob Golfo a 293 $/t e l’Ucraino a 250 $/t. Oleaginose: i riflessi di un raccolto di soia problematico in Argentina sono ribaltati dall’ottimismo per la produzione record in Brasile e da una domanda internazionale (semi, farine, olii e bioenergia) troppo tiepida per essere supportiva. Anche il prezzo della colza (canola) è in fase calante. Prezzi Fob: la soia Usa a 579 $/t, la Brasiliana a 515 $/t e l’Argentina a 600; la colza Canadese Fob a 589 $/t.