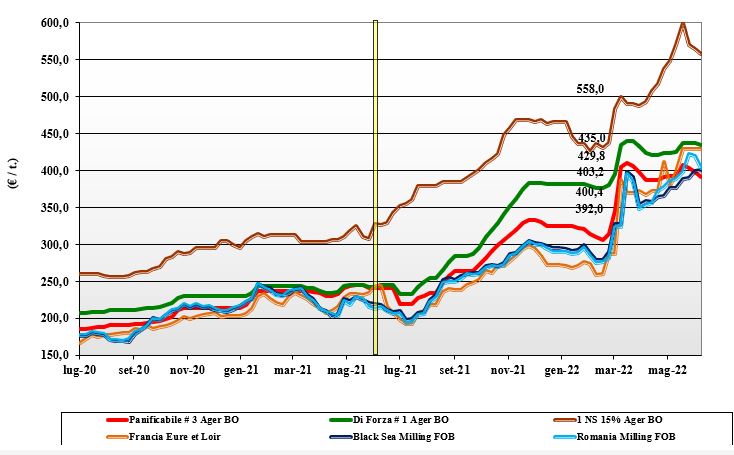

Grano tenero, è ancora un rebus la qualità del raccolto 2022

Italia

Italia

In attesa dei primi tagli, il mercato è dettato dai rumors sulla riapertura delle forniture dal Mar Nero, dalla positiva evoluzione colturale del nuovo raccolto (grazie al clima fresco e piovoso al Nord) e da una domanda “food&feed” che oggi orienta l’attenzione all’origine Italia, anche se con molta cautela e prospettive di prezzo al ribasso rispetto ai valori attuali. L’opinione sull’evoluzione delle quotazioni resta controversa, con domanda e offerta che faticano a trovare la quadra soprattutto sul rapporto prezzo/qualità; “qualità” presente e certa nel poco vecchio raccolto disponibile, ma ancora da validare in quello del 2022 su aspetti importanti, come peso specifico e tenore proteico, con gli aspetti sanitari e fitosanitari che, ad oggi, non darebbero alcun problema. Scambi senza particolare tensione e coperture presso i trasformatori in atteso calo. Prezzi in contrazione con il “tipo Bologna” sui 430-435 €/t partenza, i panificabili sui 400-405 €/t e i “misti” sotto i 400 €/t; rimpiazzi comunitari ed esteri più deboli in calo di 7-10 €/t.

Europa

Lo scenario che si è delineato dall’inizio del conflitto, con coperture dei molini in calo e decisone di acquisto sul Lug-Dic ritardata al raccolto 2022, porta ad una congiuntura di campagna delicata e dipendente dagli eventi agro-politici delle prossime settimane. L’arrivo delle piogge in Centro Europa ha dato sollievo alle aree finora siccitose traslando, il problema alla seconda metà di giugno, ma i detentori e gli agricoltori sono restii a garantire le specifiche richieste dai molini e non condividono i primi segnali (se riapre la viabilità navale dal Mar Nero) di rientro dei prezzi. Risultato: mercati, sia fisico che a termine (Matif), molto volatili. La richiesta locale, dai porti e la movimentazione sono limitate agli accordi in essere, in attesa di maggiore chiarezza sui mercati e sul raccolto comunitario, sempre stimato sui 126-128 mio/t. Su Euronext il Settembre a 386 €/t e il Dicembre 380 €/t, con il Fob Rouen a 387 €/t.

Mondo

Se il “weather market” rientra con il miglioramento climatico nelle Americhe, Australia ed Europa, ora a fare mercato subentra l’ipotesi della riapertura dei porti del Mar Nero con estrema reattività dei mercati (e dei fondi di investimento) che intravedono un sensibile calo dei prezzi “se e quando” ciò si avverasse. I fondamentali di produzione e consumi si consolidano su valori simili per il 2022/23 dando equilibrio, anche se gli stock restano bassi. Semine in Usa-Canada completate; ora si guarda alle precipitazioni, cruciali nelle prossime 2-3 settimane. Quotazioni che invertono la tendenza, ma ancora vulnerabili alla speculazione. Prezzi Fob: l’Argentino “pane” a 488 $/t, l’Australiano Soft White a 425 $/t, il DNS Pacifico a 501 $/t, il “milling” Russo 430 $/t.

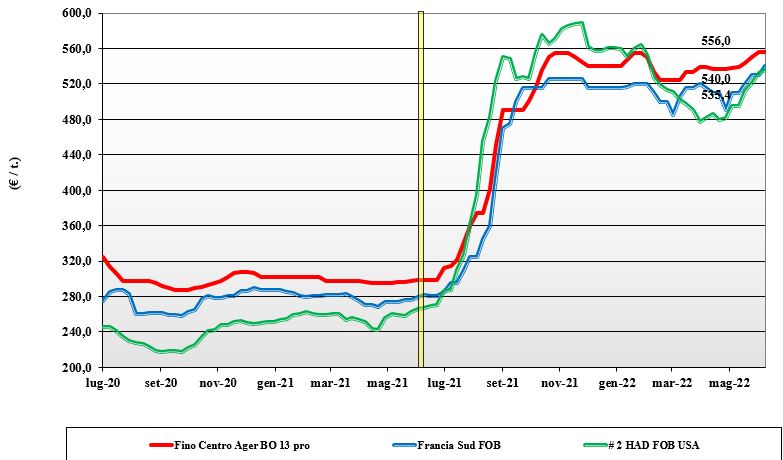

Grano duro, i pastifici dovranno attingere un 40% di prodotto dall'estero

Italia

Italia

I primi tagli al Sud / Sicilia confermano rese/ha inferiori alle previsioni e un tenore proteico a macchia di leopardo a causa della variabilità delle fertilizzazioni fatte e del clima (secco), che ne ha ridotto l’efficacia in molte aree. Sulle piazze resta poco del vecchio raccolto, con gli operatori e gli utilizzatori impegnati ad assicurarsi i volumi (e la qualità) per un salto di campagna che è di continuità a livello dei prezzi. Le piogge al Nord garantiscono una adeguata chiusura del ciclo, mentre al Centro-Sud il raccolto è ormai fatto; resta il dibattito sulla reale produzione 2022: sarà di 3,5-3,7 mio/t e quale sarà il tenore proteico? Per certo il settore semole e pasta, se si confermeranno consumi ed export pasta, dovrà attingere molto (un 40% del fabbisogno) dall’importazione dall'Europa e da altre origini. Quotazioni tenute e in tendenziale rialzo con il tipo “Fino” che vale sui 560 €/t reso Bologna e 570 €/t arrivo Milano, con Foggia partenza venditore nominalmente a 570 €/t; Comunitari assenti ed esteri offerti su rivendita.

Europa

Le ultime piogge in Centro Europa sono favorevoli, mentre per Spagna e Grecia i giochi sono fatti, con produzioni inferiori alle attese in Spagna (siccità) e secondo le previsioni in Grecia. La produzione 2022 è indicata sui 7.5-7,6 mio/t, ma non include ancora le revisioni di Francia e Italia; la sensazione è che il valore finale sarà confermato su questi livelli con un deficit comunitario di oltre 2 mio/t da importare per mantenere un minimo di scorte al giugno 2023. Domanda locale e scambi vivaci in Spagna, con crescente interesse anche su Francia e Grecia, ma il limite imposto dall’alto livello dei prezzi resta. Il francese “milling” reso Fob porto del Mediterraneo è nominale a 540 €/t.

Mondo

Archiviate le semine in Usa e con il Canada, in attesa della conferma puntuale delle maggiori superfici rispetto al 2021, si guarda alle previsioni climatiche per garantire adeguata umidità nelle prime fasi di crescita e un recupero delle 2 settimane di ritardo a scongiurare trebbiature autunnali con evidenti rischi qualitativi alla granella. Al momento l’offerta è nulla per apatia degli operatori a prendere posizioni; l’offerta è preoccupata per rese/ha e qualità, la domanda dal rapporto prezzo/qualità, che resta ad oggi molto elevato. Le prospettive commerciali (disponibilità e scambi) tendono al miglioramento, ma non prima di fine estate; il deficit nordafricano ed europeo dovrebbe essere compensato dai raccolti nordamericani. Quotazioni: il Messicano Fob Guaymas sui 500 $/t.

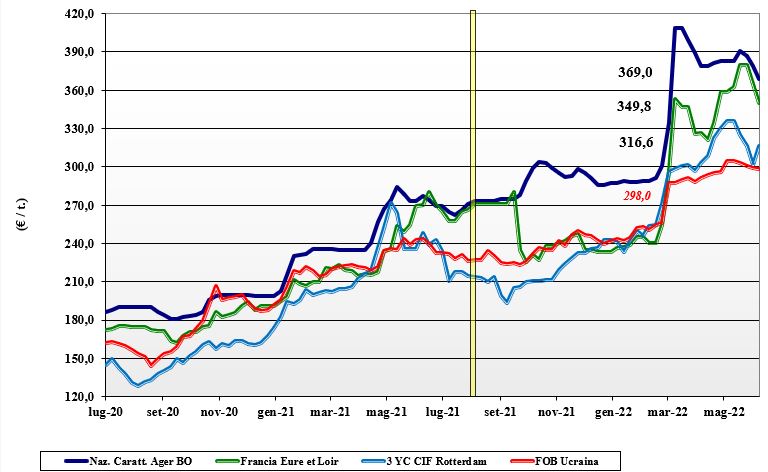

Mais, segnali di distensione

Italia

Italia

Il clima al Nord è favorevole, con temperature medie e precipitazioni anche abbondanti in alcune aree. Le voci di una possibile riapertura degli scambi con l’Ucraina portano ulteriore rasserenamento tra gli operatori. Lo scenario commerciale resta complicato a livello di offerta, ma altrettanto lo è la domanda zootecnica che soffre in generale, con abbandoni tra i piccoli e medi utilizzatori (causa costi superiori ai ricavi). Il contesto è decisamente ribassista con cali tra i 10 ed i 15 euro/t, nonostante il mais resti competitivo rispetto ai cereali a paglia. Su Bologna il mais “con caratteristiche” vale un 365 €/t, reso su Milano un 370 €/t; il “generico” sconta un 2-5 €/t con i rimpiazzi comunitari ed esteri in regresso rispettivamente di un 10-15 €/t e 5-8 €/t.

Europa

La notizia di vendite di ucraino sulla Spagna e i contestuali dubbi sulla facilità di commerciare da quelle aree mantengono vitale un mercato altrimenti poco dinamico e tendenzialmente ribassista dopo l’arrivo delle piogge, che stabilizzano i progressi del nuovo raccolto; raccolto che, nonostante i danni (da quantificare) in Francia, è sempre atteso sui 67 mio/t con miglioramento nelle stime di produzione (sull’Aprile) di Germania e Polonia. Scambi e consumi sono influenzati dall’evoluzione della domanda zootecnica (prezzi elevati e focolai di malattie aviarie e suine) e da scenari di mercato incerti che ostacolano la programmazione. Il prezzo è competitivo nelle diete animali, ma si respira stagnazione e le quotazioni ne risentono sia sulla piazza a termine di Parigi, dove le posizioni dal pronto a Dicembre quotano pressoché uguale sui 330 €/t, sia sul mercato fisico, con il mais Francese “spot” reso porto di Bordeaux sui 340 €/t.

Mondo

Il fattore chiave per delineare il mercato della campagna 2022/23 sarà il buono (o cattivo) esito dei negoziati sulla riapertura dell’export ucraino; l’Europa necessita di questa origine anche perché gli operatori ci avevano fatto conto nelle coperture e gran parte dei raccolti sudamericani sono da mesi opzionati dagli acquirenti asiatici. Se aggiungiamo che le condizioni agronomiche in Brasile restano critiche, per la siccità che attanaglia il nuovo raccolto, il panorama che si delinea è ancora in bilico tra l’ottimismo derivante dai primi aggiornamenti agronomici dagli Usa (75% dei campi in ottime condizioni) e il pessimismo di una supply-demand che vede gran parte dell’export ucraino forzosamente “traslato” negli stock di fine campagna 2023. Prezzi Fob: l’Usa a 331 $/t, l’Ucraino 288 $/t, l’Argentino 309 $/t, il Brasiliano a 323 $/t.

Oleaginose e cereali foraggeri, si guarda all'evoluzione del conflitto russo-ucraino

Italia

Italia

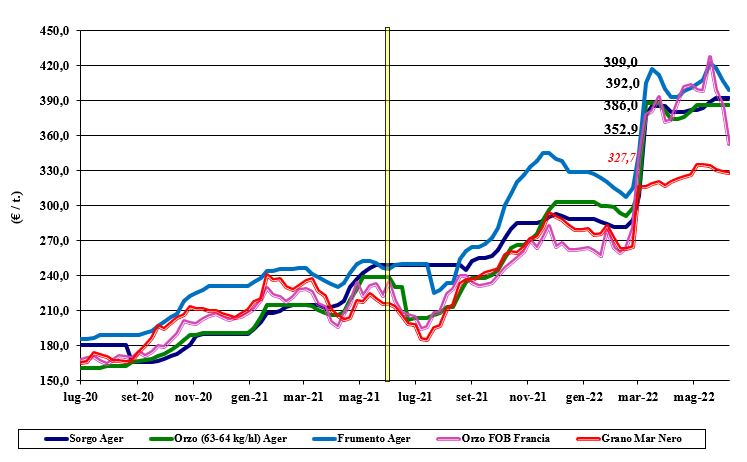

Cereali foraggeri: l’orzo resta NQ, ma nonostante rese/ha basse perde nominalmente un 30 €/t; il sorgo ormai alla fine si conferma sui 390 €/t arrivo, mentre il tenero cede ulteriore terreno quotando arrivo sotto i 400 €/t. Oleaginose: la soia nazionale cede un 15-20 €/t per un prezzo reso destino di 655-660 €/; l’estera, in un contesto di incertezza di mercati e valutario, cede terreno ma resta a premio sulla nazionale di un 10-15 €/t.

Europa

Cereali foraggeri: il responso dai primi tagli conferma per gli orzi rese/ha inferiori alle attese in Spagna e nel sud della Francia, con un miglioramento per le previsioni dei teneri; a deprimere il mercato la poca domanda locale e l’assenza di nuovo export verso l’Asia e il Medioriente. Prezzi che scendono in doppia cifra. Oleaginose: la colza soffre un rallentamento nei prezzi per le buone notizie di semina dal Canada e l’avvicinarsi dell’offerta australiana; a supporto il “palma” e il petrolio, ma il risultato è una lieve flessione dei prezzi con il reso Fob Rouen (Francia) sui 790 €/t con il “future” Agosto di Parigi sui 770 €/t; il girasole “oleico” francese S. Nazaire a 950 €/t.

Mondo

Cereali Foraggeri: continua il miglioramento agro-climatico nei due emisferi per uno scenario che resta più legato all’evoluzione del conflitto russo-ucraino che a fondamentali di mercato abbastanza “medi”, con produzione in lieve calo e consumi ridotti specularmente. Orzo Fob Mar Nero sui 382 $/t, l’Australiano a 397 $/t; il grano SRW Fob Golfo a 416 $/t e l’Ucraino NQ. Oleaginose: in un contesto che vede il girasole ucraino ancora “ostaggio” della logistica, si inseriscono la flessione del prezzo delle farine della trasformazione della colza, che ne deprime i margini di spremitura, e la tenuta del prezzo della soia e del “palma” indonesiano. Determinanti saranno l’evoluzione dei negoziati per la riapertura del Mar Nero e il “weather market” in Usa-Canada. Prezzi Fob: la soia Usa a 677 $/t, la Brasiliana a 678 $/t, la colza Canadese a 933 $/t.